Home > ��

�������ǰ�-Power Up! ��ʪ����-

��ȥӥåȥ������Ϥ�Ȥ���Ź��̲ߡʤ���2��

- 2021-03-31 (Wed)

- �������ǰ�

- ��

��ȰŹ��̲ߤ�����

�����ˤϻͤĤμ��פ�����Ƚ���

�����Ź��̲ߤϡ��������Ū�����μ������ӤǤ��롣��̩�˸����С��̲ߤȤ��Ƥθ��ͤ����Ѥ������Ӥ⤢��Ȼפ��롣�������ˤĤ��Ƥϡ�World Gold Council��WGC�ˤϽҤ٤Ƥ��ʤ������������ӤˤĤ��Ƥ��ܥ�ݡ��ȤǤϸ�Ҥ��롣

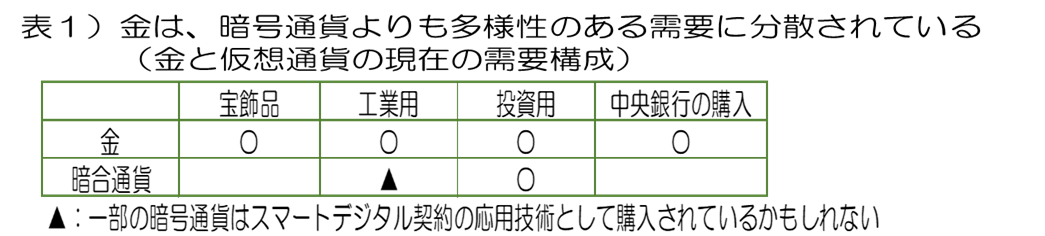

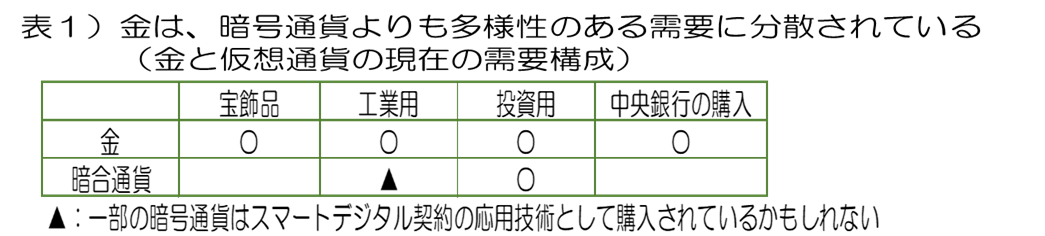

WGC�ϡ��Ź����̲ߤϥǥ��������ͭ���˻Ǥ��ꡢ�䤿���θ���Ǥϡ����ߤμ��פʡ�ͣ��ǤϤʤ��ˤ���˼���������ѤǤ���ȹͤ��Ƥ����ɽ1�ˡ�

�㤨�С��ӥåȥ�����κǶ�Υѥե����ޥ���ư��¿��ư���ϡ��ӥåȥ�����˲��ʤ�������ȿ�����Ƥ��뤳�Ȥ����Ƥ��뤫�⤷��ʤ�����������̾��άŪ�ʥݥ�����˥��⡢�굡Ū�ʤ�Τ˥���Ƥ���Ȥ�����

��ȰŹ��̲ߤ������

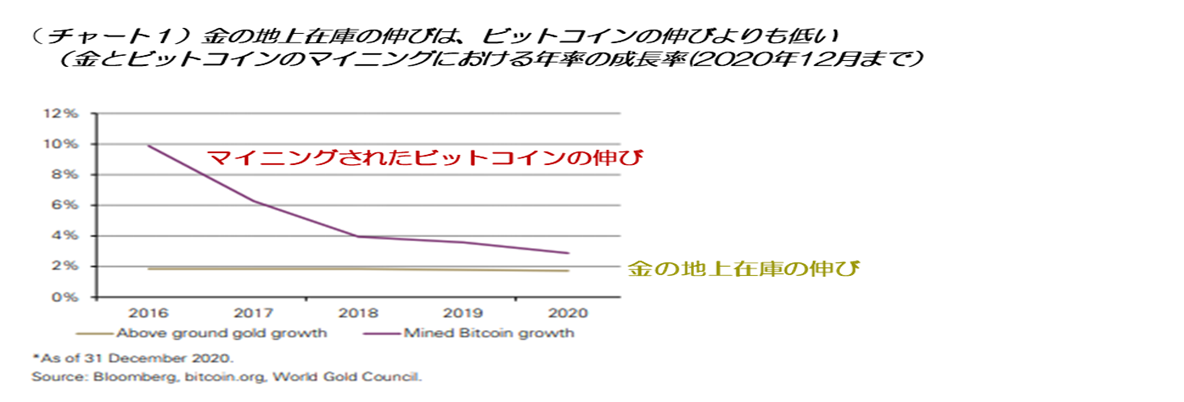

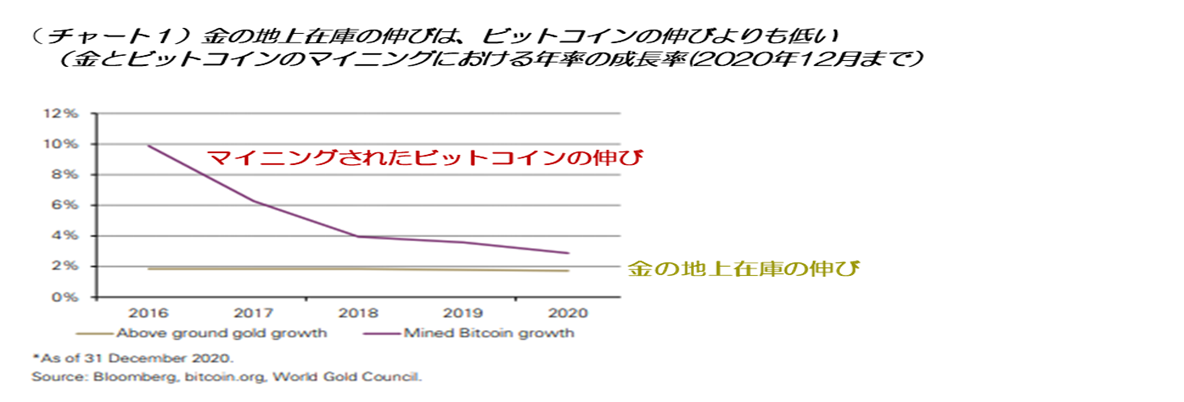

��ȰŹ��̲ߤδ֤ǺǤ���ڤ���Ƥ����������1�Ĥϡ��������Ǥ��롣����Ͼ�߸ˤϡ�2020ǯ�ιۻ��������̤���1.7%�γ������ä��Ƥ���ʥ��㡼��1�ˡ����γ��ϲ��20ǯ�֤ǤۤȤ���Ѳ����Ƥ��ʤ��� �ӥåȥ�����κ߸ˤϸ��ߡ�ǯΨ3%�˶ᤤ�ڡ��������ä��Ƥ��ꡢ2140ǯ���ˤ���ĹΨ�������ˤʤ�褦�ˤ�ä���ȸ�������褦���߷פ���Ƥ��롣

���ӥåȥ������ͭ�¤ǤϤ��뤬���ӥåȥ�����Ϥ��餫����¸�ߤ���ñ�̿�����ޤäƤ��뤿�ᡢ�츫ͥ����������褦�˸����뤫�⤷��ʤ�������������δ�Ϣ���ϡ����Ǥ�ʪ��Ū������Ū�������Ȥ߹�碌�䡢�����ǽ���ȴ������ΥХ���ɤ��ˤ�äƸǤ���Ƥ��롣

���Τ褦�ˡ��䡢�ѥ饸���ࡢ�ץ���ʤʤɤ�¾�ζ�°�䵮��°��¸�ߤ�������ǡ�����̲�ɸ��˻��Ѥ����Ȥ��ư���Ū�˹��ޤ�Ƥ��ꡢ1971ǯ�˥֥�ȥ��å���������λ������⡢���߽����μ��פʹ������ǤǤ���³���Ƥ��롣

�Ź��̲ߤϡ����������ǽ��������

��¸�ΰŹ��̲ߤ˼�ä����롢���뤤�����Τζ����̤����䤹��ǽ���Τ��롢����ΨŪ�ʰŹ��̲ߤ��ɲä���뤳�Ȥ�˸�����Τϲ���ʤ�����ǯ���Ź����̲ߤ���������ȯŪ�˳��礷�Ƥ��ꡢ���ޤ��ޤʥ���饤��ץ�åȥե���������ѤǤ���Ź��̲ߤ�1���ʾ夢��ȿ��ꤵ��Ƥ��롣

���ߤΤȤ������ӥåȥ�����Ϥ�����̾�٤��礭�ʥͥåȥ�����̤β��ä�����Ƥ��뤬�����ζ��֤϶��褬�㤷�����������꤬�ɤΤ褦��Ÿ������뤫���Τ�ˤϤޤ���������Ǥ��롣�㤨�С�Ʊ����¤��Ƨ�����ʤ����֥��å������������䤷�ƥ����Ⱥ︺�ȥ��ԡ��ɥ��åפ��ǽ�ˤ���Bitcoin Cash�Ͽ�ǯ����ȯ�䤵��Ƥ��롣 ¾�ˤ⤵�ޤ��ޤʥӥåȥ�����Υ��ԥաʤޤ��ϡ֥ե������סˤ�³���Ƥ��롣

��������Ƚ�ͭ����¿�ͤ������ӥåȥ�����κη��Ԥ�5�Ĥλ����Τ���5�����۶�������Ƚ�ͭ����¿�ͤǤ� ��κη����������ʬ�����Ƥ��롣

��������Υȥå�5�ϡ�����������������ȥ�ꥢ���ƹ��ʥ��ǡ���ƥ�ꥫ�ȥ��եꥫ�ι��Ϻ����¤�Ǥ��롣ǯ��ʿ�������̤��ϰ�֤Ƕ�����ʬ�ۤ��Ƥ��ꡢ10%̤��������Τϥ衼���åѤ����ǡ�25%�ʾ��������Φ�Ϥʤ���Ʊ�ͤˡ��Ͼ�߸ˤν�ͭ���Ϲ���ʬ�ۤ��Ƥ��롣�ƹ��̳�ʤϡ����ñ����ͭ�ԤȤ��ƤϺ����¸�ߤ������Ͼ�ˤ������߸ˤ�4%������ͭ���Ƥ��ʤ�������

�ۤ�50%�������ʤη��ǡ�����Ū��ή�̤��ơ�¸�ߤ���21%�����϶⡢������ETF�η���¿���θĿ����Ȥ䵡�����Ȥˤ�äƽ�ͭ����Ƥ��롣

����ꥹ���ϡ��Ź��̲ߤν��פ�����Ȥ��ƻ�Ŧ����Ƥ��롣�ӥåȥ�����Ρֺη��ԡפο��ϡ�����ͤ���ۤ�ΰ찮��μ��פʻ��üԤ˹ʤ��Ƥ��롣�֥롼��С��������褦�ˡ���5�ĤΥޥ��˥����Ρʤ���������˵������֤��ˤ��ͥåȥ�����������ԥ塼�ƥ��ѥ��49.9�����ۤ��Ƥ��ꡢ�ޥ��˥ѥ�ν����٤ϲ��ǹ�Ǥ��뤳�Ȥ�Token Analyst�ο�����ʬ�Ϥ����餫�ˤʤä��פȤ���Ƥ��ꡢ���줬������Хͥåȥ���˿���ʥꥹ����⤿�餹��ǽ�������롣

�ӥåȥ�����ν�ͭ�ԤΤ鷺��2�����ӥåȥ������95%����ͭ

����ˡ��ӥåȥ�������ͭ�Ԥο��ϲ��1ǯ�֤����ä��Ƥ��뤬�ʥ��㡼��2�ˡ���ͭ�������˽��椷�Ƥ��ꡢ�ӥåȥ�������ͭ�ԤΤ鷺��2�����Ѳ�ǽ�����ӥåȥ������95����ͭ���Ƥ��롣

�����ˤϻͤĤμ��פ�����Ƚ���

�����Ź��̲ߤϡ��������Ū�����μ������ӤǤ��롣��̩�˸����С��̲ߤȤ��Ƥθ��ͤ����Ѥ������Ӥ⤢��Ȼפ��롣�������ˤĤ��Ƥϡ�World Gold Council��WGC�ˤϽҤ٤Ƥ��ʤ������������ӤˤĤ��Ƥ��ܥ�ݡ��ȤǤϸ�Ҥ��롣

WGC�ϡ��Ź����̲ߤϥǥ��������ͭ���˻Ǥ��ꡢ�䤿���θ���Ǥϡ����ߤμ��פʡ�ͣ��ǤϤʤ��ˤ���˼���������ѤǤ���ȹͤ��Ƥ����ɽ1�ˡ�

�㤨�С��ӥåȥ�����κǶ�Υѥե����ޥ���ư��¿��ư���ϡ��ӥåȥ�����˲��ʤ�������ȿ�����Ƥ��뤳�Ȥ����Ƥ��뤫�⤷��ʤ�����������̾��άŪ�ʥݥ�����˥��⡢�굡Ū�ʤ�Τ˥���Ƥ���Ȥ�����

��ȰŹ��̲ߤ������

��ȰŹ��̲ߤδ֤ǺǤ���ڤ���Ƥ����������1�Ĥϡ��������Ǥ��롣����Ͼ�߸ˤϡ�2020ǯ�ιۻ��������̤���1.7%�γ������ä��Ƥ���ʥ��㡼��1�ˡ����γ��ϲ��20ǯ�֤ǤۤȤ���Ѳ����Ƥ��ʤ��� �ӥåȥ�����κ߸ˤϸ��ߡ�ǯΨ3%�˶ᤤ�ڡ��������ä��Ƥ��ꡢ2140ǯ���ˤ���ĹΨ�������ˤʤ�褦�ˤ�ä���ȸ�������褦���߷פ���Ƥ��롣

���ӥåȥ������ͭ�¤ǤϤ��뤬���ӥåȥ�����Ϥ��餫����¸�ߤ���ñ�̿�����ޤäƤ��뤿�ᡢ�츫ͥ����������褦�˸����뤫�⤷��ʤ�������������δ�Ϣ���ϡ����Ǥ�ʪ��Ū������Ū�������Ȥ߹�碌�䡢�����ǽ���ȴ������ΥХ���ɤ��ˤ�äƸǤ���Ƥ��롣

���Τ褦�ˡ��䡢�ѥ饸���ࡢ�ץ���ʤʤɤ�¾�ζ�°�䵮��°��¸�ߤ�������ǡ�����̲�ɸ��˻��Ѥ����Ȥ��ư���Ū�˹��ޤ�Ƥ��ꡢ1971ǯ�˥֥�ȥ��å���������λ������⡢���߽����μ��פʹ������ǤǤ���³���Ƥ��롣

�Ź��̲ߤϡ����������ǽ��������

��¸�ΰŹ��̲ߤ˼�ä����롢���뤤�����Τζ����̤����䤹��ǽ���Τ��롢����ΨŪ�ʰŹ��̲ߤ��ɲä���뤳�Ȥ�˸�����Τϲ���ʤ�����ǯ���Ź����̲ߤ���������ȯŪ�˳��礷�Ƥ��ꡢ���ޤ��ޤʥ���饤��ץ�åȥե���������ѤǤ���Ź��̲ߤ�1���ʾ夢��ȿ��ꤵ��Ƥ��롣

���ߤΤȤ������ӥåȥ�����Ϥ�����̾�٤��礭�ʥͥåȥ�����̤β��ä�����Ƥ��뤬�����ζ��֤϶��褬�㤷�����������꤬�ɤΤ褦��Ÿ������뤫���Τ�ˤϤޤ���������Ǥ��롣�㤨�С�Ʊ����¤��Ƨ�����ʤ����֥��å������������䤷�ƥ����Ⱥ︺�ȥ��ԡ��ɥ��åפ��ǽ�ˤ���Bitcoin Cash�Ͽ�ǯ����ȯ�䤵��Ƥ��롣 ¾�ˤ⤵�ޤ��ޤʥӥåȥ�����Υ��ԥաʤޤ��ϡ֥ե������סˤ�³���Ƥ��롣

��������Ƚ�ͭ����¿�ͤ������ӥåȥ�����κη��Ԥ�5�Ĥλ����Τ���5�����۶�������Ƚ�ͭ����¿�ͤǤ� ��κη����������ʬ�����Ƥ��롣

��������Υȥå�5�ϡ�����������������ȥ�ꥢ���ƹ��ʥ��ǡ���ƥ�ꥫ�ȥ��եꥫ�ι��Ϻ����¤�Ǥ��롣ǯ��ʿ�������̤��ϰ�֤Ƕ�����ʬ�ۤ��Ƥ��ꡢ10%̤��������Τϥ衼���åѤ����ǡ�25%�ʾ��������Φ�Ϥʤ���Ʊ�ͤˡ��Ͼ�߸ˤν�ͭ���Ϲ���ʬ�ۤ��Ƥ��롣�ƹ��̳�ʤϡ����ñ����ͭ�ԤȤ��ƤϺ����¸�ߤ������Ͼ�ˤ������߸ˤ�4%������ͭ���Ƥ��ʤ�������

�ۤ�50%�������ʤη��ǡ�����Ū��ή�̤��ơ�¸�ߤ���21%�����϶⡢������ETF�η���¿���θĿ����Ȥ䵡�����Ȥˤ�äƽ�ͭ����Ƥ��롣

����ꥹ���ϡ��Ź��̲ߤν��פ�����Ȥ��ƻ�Ŧ����Ƥ��롣�ӥåȥ�����Ρֺη��ԡפο��ϡ�����ͤ���ۤ�ΰ찮��μ��פʻ��üԤ˹ʤ��Ƥ��롣�֥롼��С��������褦�ˡ���5�ĤΥޥ��˥����Ρʤ���������˵������֤��ˤ��ͥåȥ�����������ԥ塼�ƥ��ѥ��49.9�����ۤ��Ƥ��ꡢ�ޥ��˥ѥ�ν����٤ϲ��ǹ�Ǥ��뤳�Ȥ�Token Analyst�ο�����ʬ�Ϥ����餫�ˤʤä��פȤ���Ƥ��ꡢ���줬������Хͥåȥ���˿���ʥꥹ����⤿�餹��ǽ�������롣

�ӥåȥ�����ν�ͭ�ԤΤ鷺��2�����ӥåȥ������95%����ͭ

����ˡ��ӥåȥ�������ͭ�Ԥο��ϲ��1ǯ�֤����ä��Ƥ��뤬�ʥ��㡼��2�ˡ���ͭ�������˽��椷�Ƥ��ꡢ�ӥåȥ�������ͭ�ԤΤ鷺��2�����Ѳ�ǽ�����ӥåȥ������95����ͭ���Ƥ��롣

��ȥӥåȥ������Ϥ�Ȥ���Ź��̲ߡʤ���1��

- 2021-03-24 (Wed)

- �������ǰ�

- ��

��ȥӥåȥ������Ϥ�Ȥ���Ź��̲ߤ˴ؤ��ơ�World Gold Council��2021ǯ2��2���դ���Gold and cryptocurrencies�٤ȸ�����ݡ��Ȥ�ȯ�Ԥ�����ȰŹ��̲ߤΰ㤤��Ҥ٤Ƥ��롣�������ƤˤĤ��Ƥϡ�������ҥ���ǥ��ƥ�������ƥꥸ����2��15���դ��ν���������ɤε����Dz��⤷��You Tube�ζ�ȸ�����ư�襵����

gold-tv.net��https://gold-tv.net/�ˤǤ�2��15���˶�ƣ ���������⤷���ޤ��̤˥������������Ĥο���δ����Ʊ�����Ȳ��⤷�Ƥ��롣

��World Gold Council��r�ݡ��ȤǤϡ����Ȥ��ƤΰŹ��̲ߤȶ����Ӥ��Ƥ��ꡢ�̲ߤȤ��Ƥ������ʬ�Ϥ��ʤ꾯�ʤ����Ź��̲ߤ�¦�̤�Ū�Τ˵��Ҥ��Ƥ��ꡢ���ΰ�̣�Ǥϲ��ͤ����뤬�������˽Ƥ��ʤ���ʬ�⤢��Τǡ��������ˤĤ��Ƥ⡢ɮ�Ԥ��Ϥεڤ��ϰϤǽҤ٤Ƥߤ���������Ǥ�ޤ��̲����Τ���ˤ���ʤ��Ȼפ��뤬������ʬ���Ƥ����ˤǤ�������Ҥ٤Ƥߤ�����

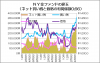

��1�˥ӥåȥ�����β���

�ӥåȥե饤�䡼���ˤ��С�2021ǯ3��16���Υӥåȥ�����β��ʤ�6148046.90�ߤǤ��ä���1��������2��16���β��ʤ�5,216,377.1�ߤǤ���Τǡ�����1����ǡ���\931,669.8�ߡ���17.9%��2���夬�äƤ��롣ǯΨ��214%�ȶð�Ū���;夬�ꤢ�롣���������;夬���ȡ�ï�Ǥ⤽�������˻��ä������ʤ�ΤϾ�Ǥ�������

â����3������3��14���β��ʤ�\6,660,786.5���ä��Τǡ�2���֤ˢ���512,739.6�Ͳ����äƤ��롣2���֤Ǣ�7.7%��ǯΨ�ǤϢ�1,404.9%%�Ǥ��롣�夬������礭����С���������������礭���Ȥ����ܥ�ƥ���ƥ��ι⤵�����������롣

��https://bitflyer.com/ja-jp/bitcoin-chart��

gold-tv.net��https://gold-tv.net/�ˤǤ�2��15���˶�ƣ ���������⤷���ޤ��̤˥������������Ĥο���δ����Ʊ�����Ȳ��⤷�Ƥ��롣

��World Gold Council��r�ݡ��ȤǤϡ����Ȥ��ƤΰŹ��̲ߤȶ����Ӥ��Ƥ��ꡢ�̲ߤȤ��Ƥ������ʬ�Ϥ��ʤ꾯�ʤ����Ź��̲ߤ�¦�̤�Ū�Τ˵��Ҥ��Ƥ��ꡢ���ΰ�̣�Ǥϲ��ͤ����뤬�������˽Ƥ��ʤ���ʬ�⤢��Τǡ��������ˤĤ��Ƥ⡢ɮ�Ԥ��Ϥεڤ��ϰϤǽҤ٤Ƥߤ���������Ǥ�ޤ��̲����Τ���ˤ���ʤ��Ȼפ��뤬������ʬ���Ƥ����ˤǤ�������Ҥ٤Ƥߤ�����

��1�˥ӥåȥ�����β���

�ӥåȥե饤�䡼���ˤ��С�2021ǯ3��16���Υӥåȥ�����β��ʤ�6148046.90�ߤǤ��ä���1��������2��16���β��ʤ�5,216,377.1�ߤǤ���Τǡ�����1����ǡ���\931,669.8�ߡ���17.9%��2���夬�äƤ��롣ǯΨ��214%�ȶð�Ū���;夬�ꤢ�롣���������;夬���ȡ�ï�Ǥ⤽�������˻��ä������ʤ�ΤϾ�Ǥ�������

â����3������3��14���β��ʤ�\6,660,786.5���ä��Τǡ�2���֤ˢ���512,739.6�Ͳ����äƤ��롣2���֤Ǣ�7.7%��ǯΨ�ǤϢ�1,404.9%%�Ǥ��롣�夬������礭����С���������������礭���Ȥ����ܥ�ƥ���ƥ��ι⤵�����������롣

��https://bitflyer.com/ja-jp/bitcoin-chart��

�����ճ��˷�Ʈ���Ƥ����

- 2020-10-28 (Wed)

- ��ƣ����

- ��

������You Tube�Ǥ�̵�����ߥʡ��ǡ�https://www.youtube.com/channel/UCJeiYMEFSimAGZmaQEaELug�˽Ҥ٤����Ȥ������ƹ�Ǥ������������¤��Ƥ����桢�ޤ����������ʥ����륹����αƶ�������Ⱦ�ιʤ��ʤ�ȴ���Ф��ʤ��Τ��Ф��ơ����Τߤ���ǯ��GDP��Ķ���Ʒк���Ĺ���Ƥ��뤳�Ȥϡ���ò�˻פäƤ��롣

ɮ�Ԥ�1990ǯ��������ߤ������ˤ�����Ū��ˬ�䤷�Ƥ�������������21���������λ���ˤʤ�Ȥ������פäƤ��ʤ��ä����Ҳ����Υ�Ϣˮ�������������ϡ���ν���ײ褷�����ͤ��ͭ��Ȥ��̱��ã�����뤳�Ȥ���ɸ�Ǥ���Ҳ����Ǥ϶��踶����Ư���ʤ����ᡢ̿�ᤵ�줿�����������л����кѤǤ��ꡢ����ʼ��θ���Ȥ���������ȴ���Ƥ������Ƥ��Ϣ��������¿���μҲ�����Ȥϻ��ܼ���˰�ž������

���Ǥ����������ϡ��٤�¼����𤷤������̤��餱�ƤϤʤ�ʤ��ȶ��ä�¿���������̤�ã�����줿���������𤷡����η�̹�ʪ��͢�Ф���ۤɤ��ä������֤ϡ��Ͷ��������̤Ǥ��ꡢ��̱�Ͽ��٤��Τ��ʤ��������ͤ���ष���ȸ����������ޤǤϼҲ��������Ψ�Ǥ��������Ǥ�����������ʿ�Ȥ������ͤ��ȥåפ�Ω�äơ������ο����Ѥ�к��ö��Ƴ����������ǭ�Ǥ���ǭ�Ǥ�ͥ��ߤ����ǭ�Ϥ���ǭ���ȸ����ʸ��������褷�ƶ�����ˤʤ뤳�Ȥ���ǧ������Ĺ���ʤ�Τǡ������դ��ü�ޤ뤬���פ���ˡ������ʴ�ν����������С��������Ф��ƿ͡������������ʤ��ȽҤ٤�̱�������⡢�Ⱥ�Ū�ʥ����ƥ���������������ʥ����륹�Τ褦�ʥѥ�ǥߥå������ڤ�ΤϤ���ΨŪ���⤷��ʤ��ȻפäƤ��롣����ʿ���ʤ��Ф��ơ�ĹϷ�������쥷�ʳ��Ǥ���ά����Ƚ�����ȸ��������������Ⱥ��������Ф��븭���ʥ�ӥ塼�����ȿ�������¤ꡢ�ճ������Ϻ������Ĺ��³����Τ��⤷��ʤ��ȡ�������ǰ�ʵ������ǻפäƤ��롣

ɮ�Ԥ�1990ǯ��������ߤ������ˤ�����Ū��ˬ�䤷�Ƥ�������������21���������λ���ˤʤ�Ȥ������פäƤ��ʤ��ä����Ҳ����Υ�Ϣˮ�������������ϡ���ν���ײ褷�����ͤ��ͭ��Ȥ��̱��ã�����뤳�Ȥ���ɸ�Ǥ���Ҳ����Ǥ϶��踶����Ư���ʤ����ᡢ̿�ᤵ�줿�����������л����кѤǤ��ꡢ����ʼ��θ���Ȥ���������ȴ���Ƥ������Ƥ��Ϣ��������¿���μҲ�����Ȥϻ��ܼ���˰�ž������

���Ǥ����������ϡ��٤�¼����𤷤������̤��餱�ƤϤʤ�ʤ��ȶ��ä�¿���������̤�ã�����줿���������𤷡����η�̹�ʪ��͢�Ф���ۤɤ��ä������֤ϡ��Ͷ��������̤Ǥ��ꡢ��̱�Ͽ��٤��Τ��ʤ��������ͤ���ष���ȸ����������ޤǤϼҲ��������Ψ�Ǥ��������Ǥ�����������ʿ�Ȥ������ͤ��ȥåפ�Ω�äơ������ο����Ѥ�к��ö��Ƴ����������ǭ�Ǥ���ǭ�Ǥ�ͥ��ߤ����ǭ�Ϥ���ǭ���ȸ����ʸ��������褷�ƶ�����ˤʤ뤳�Ȥ���ǧ������Ĺ���ʤ�Τǡ������դ��ü�ޤ뤬���פ���ˡ������ʴ�ν����������С��������Ф��ƿ͡������������ʤ��ȽҤ٤�̱�������⡢�Ⱥ�Ū�ʥ����ƥ���������������ʥ����륹�Τ褦�ʥѥ�ǥߥå������ڤ�ΤϤ���ΨŪ���⤷��ʤ��ȻפäƤ��롣����ʿ���ʤ��Ф��ơ�ĹϷ�������쥷�ʳ��Ǥ���ά����Ƚ�����ȸ��������������Ⱥ��������Ф��븭���ʥ�ӥ塼�����ȿ�������¤ꡢ�ճ������Ϻ������Ĺ��³����Τ��⤷��ʤ��ȡ�������ǰ�ʵ������ǻפäƤ��롣

��û��Ū�ˤ϶��ȿ�Ĺ���Ͼ徺��

- 2020-08-19 (Wed)

- ��ƣ����

- ��

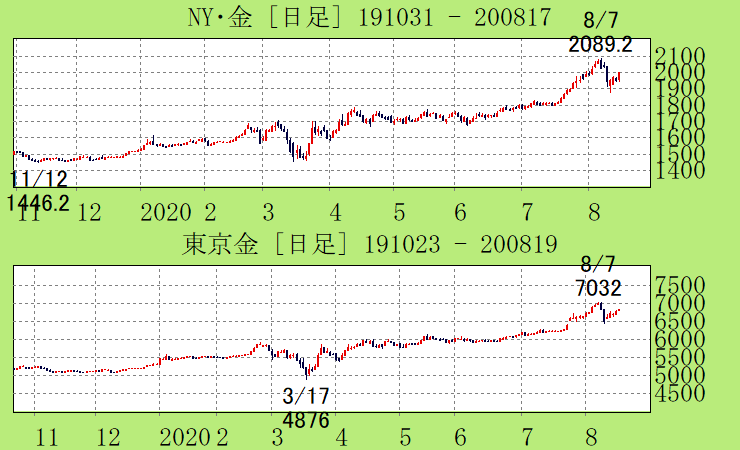

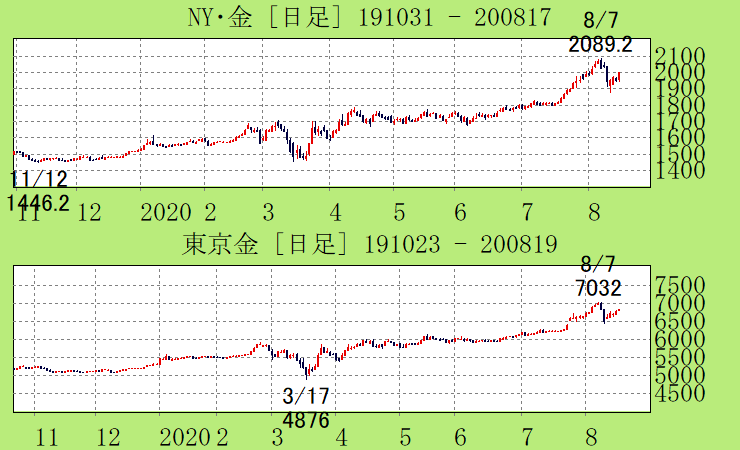

��ˤĤ��Ƥ��Υ����Ƕ���ʤϰ��Ū��ŷ�椫�⤷��ʤ��Ƚ��Τ�7��21���Ǥ��ä������ºݤ�NY����ʤ��������ʤʤɤ���ʪ���ʤ����ǹ��ͤȤʤä��Τ�8��7���Ǥ��ä���NY����ʤ�2,089.2�ɥ�β��ǹ��ͤ������������ʤ�7,032�ߤȾ������ͤȤʤä������θ����Ƥ���Τǡ�ͽ���̤���ä��������Ȱ��ȤΤ���©��Ĥ�����Τ����������������Τ���3���֤ۤ��ᤫ�ä����ʤ�ȿ��뤫�Ȼפä����Ȥ����Τϡ�����ζ�����Ȥϲ��Ƥζ�ETF���̤�����ͻ���ȤǤ��ꡢ�ե���ɤ��Ϣ�Ҥ����䥤��ɤζ����Ȥ���äƤ��ʤ��������

����ɤǤ���2��Ⱦ���ζ�μ��פ���ǯƱ���梥74%�����Ȥ��������������������ߤȤ��ƹ������Ƥ��������ο͡��ϡ��⤤���ˤ��㤤��깵�����ͻҸ�������ࡣ��μ��פ��ʤ��ʤä��櫓�ǤϤʤ������ϰ¤��ʤ�Τ��ԤäƤ���Τ����ȥ륳�ʤɤ��̲߲��ͤ�����Ƥ����ο͡��ϡ�����¶������Ф��Ʋ���˶�˻��Ƥ��뤿�ᡢ��μ��פϤ���������Ƥ��ʤ��������������̲ߤ����ꤷ�Ƥ����Ǥϡ����ǹ��ͤλ��˶���㤦�ͤϾ��ʤ��ΤǤ�������

���������ʥ����륹̢��ˤ��кѳ�ư��������ߡ��������������Ǥϡ���ͻ���ȤϺķ��˻���������������10ǯʪ�ƹ�Ĥ������ϰ��0.52��ޤ��㲼�������Ĥޤꤽ������ķ����ʤ��徺�����ȸ������ȤǤ��ꡢ���ͤκķ����㤦�ͤϾ��ʤ��ʤä���������⾯���������ɤ��ᤷ�Ƥ��롣

��ͻ���Ȥ�¾���ɤ�����褬����Ф��ĤǤ���ܤ�͡��Ǥ��ꡢƱ���Ȥ�����α�ޤ�͡��ǤϤʤ��������¤�����褬����С�����٤����������ײ�����¾�����˲���ǽ�����礭�������äƺ���ζ���ʤϹ��˲�����ǽ�����⤤����������������Ǽ���Τ�������ʤˤʤ�С����䥤��ɤκ����ޤ���ֲǤΤ���˶���㤦���Ȥ������������������ȸ�����Ĥ������äƶ���ʤ��¤��ʤ�к��������פ������Τǡ�����ʤ��礭������뤳�Ȥ�̵������������ʹ�ǤϺ��ΤȤ�������ե�ε��ۤϤʤ���������Ǥ�ʪ��Ϣư���TIPS�����Ϥ�Ƥ��롣¿�������Ȥ�������������ե줬��Ť��Ƥ��Ƥ���ȴ����Ƥ���Τ��⤷��ʤ���̵���ȥ륳�䥢�를�����ʤɤΥϥ��ѡ�����ե�ι�Ǥϡ��̲ߤ��Τ˴����ʤ����������ܸ��ꤷ�Ƥ���������Ū�ʥ�Τ���ɽ�ʤ���Ǥ��ꡢ����Ū�ˤ϶�μ��פϿꤨ�ʤ������������Ĺ�����δ��������������ΤϤ�äȤ�ʤ��ȤǤ���������û��Ū�ˤ϶���ʤϲ�����ǽ�������뤫�⤷��ʤ���

����ɤǤ���2��Ⱦ���ζ�μ��פ���ǯƱ���梥74%�����Ȥ��������������������ߤȤ��ƹ������Ƥ��������ο͡��ϡ��⤤���ˤ��㤤��깵�����ͻҸ�������ࡣ��μ��פ��ʤ��ʤä��櫓�ǤϤʤ������ϰ¤��ʤ�Τ��ԤäƤ���Τ����ȥ륳�ʤɤ��̲߲��ͤ�����Ƥ����ο͡��ϡ�����¶������Ф��Ʋ���˶�˻��Ƥ��뤿�ᡢ��μ��פϤ���������Ƥ��ʤ��������������̲ߤ����ꤷ�Ƥ����Ǥϡ����ǹ��ͤλ��˶���㤦�ͤϾ��ʤ��ΤǤ�������

���������ʥ����륹̢��ˤ��кѳ�ư��������ߡ��������������Ǥϡ���ͻ���ȤϺķ��˻���������������10ǯʪ�ƹ�Ĥ������ϰ��0.52��ޤ��㲼�������Ĥޤꤽ������ķ����ʤ��徺�����ȸ������ȤǤ��ꡢ���ͤκķ����㤦�ͤϾ��ʤ��ʤä���������⾯���������ɤ��ᤷ�Ƥ��롣

��ͻ���Ȥ�¾���ɤ�����褬����Ф��ĤǤ���ܤ�͡��Ǥ��ꡢƱ���Ȥ�����α�ޤ�͡��ǤϤʤ��������¤�����褬����С�����٤����������ײ�����¾�����˲���ǽ�����礭�������äƺ���ζ���ʤϹ��˲�����ǽ�����⤤����������������Ǽ���Τ�������ʤˤʤ�С����䥤��ɤκ����ޤ���ֲǤΤ���˶���㤦���Ȥ������������������ȸ�����Ĥ������äƶ���ʤ��¤��ʤ�к��������פ������Τǡ�����ʤ��礭������뤳�Ȥ�̵������������ʹ�ǤϺ��ΤȤ�������ե�ε��ۤϤʤ���������Ǥ�ʪ��Ϣư���TIPS�����Ϥ�Ƥ��롣¿�������Ȥ�������������ե줬��Ť��Ƥ��Ƥ���ȴ����Ƥ���Τ��⤷��ʤ���̵���ȥ륳�䥢�를�����ʤɤΥϥ��ѡ�����ե�ι�Ǥϡ��̲ߤ��Τ˴����ʤ����������ܸ��ꤷ�Ƥ���������Ū�ʥ�Τ���ɽ�ʤ���Ǥ��ꡢ����Ū�ˤ϶�μ��פϿꤨ�ʤ������������Ĺ�����δ��������������ΤϤ�äȤ�ʤ��ȤǤ���������û��Ū�ˤ϶���ʤϲ�����ǽ�������뤫�⤷��ʤ���

����ʤ���ư��

- 2016-05-11 (Wed)

- ��ƣ����

- ��

�����Ρؽ���������ɡ٤˽����ȤǤ��뤬�����ɥ�����ɥ�����Υ�ݡ��Ȥˤ��С�����ʤ�1975ǯ����5��Υ֥�ޡ����åȤȤ����³��5��Υ٥��ޡ����åȤ��������㡼�ȤΤ褦�ˤ��ä��Ȥ�����

���ߤ�2011ǯ9���1923.6�ɥ�Ȥ����˾�ǹ��Ͱ���Υ٥��ޡ����åȤ��ΰ�ˤ��ꡢ��������ȿȯ���ƥ֥�ޡ����åȤ���������Ǥ���Ȥ�����

���κ���Ȥ��Ƥϡ���ǯ��4��Ⱦ���Ⱥ�ǯ��1��Ⱦ���ζ���ʤϾ徺���Ƥ��ꡢ������Ǹ�����2��Ⱦ��Ϣ³�Ƕ���ʤ��徺����С��徺�ȥ��ɤ����ä����Ȥ��Ȥ�����

����ޤǤ�5��β��ߥȥ��ɤǤ�35��55��Υޥ��ʥ������Ȥʤä��������ξ徺�ȥ��ɤǤϡ�27���75������Ȥ��ơ�����ʳ��Ϥ��٤�3��Υ����ȤʤäƤ���Ȥ�������Ĺ��Ū�ˤ϶���㤤�λ��������ä��Τ��⤷��ʤ���

����������褦�Ǥ��뤬�����������Ŧ���Ƥ���NY����Ф���ե���ɤΥͥå��㤤�Ĥ�5��3���ޤǤν������������Ƥ��ꡢ���ץ�����ޤ��������30����Υͥå��㤤�ĤȤʤäƤ��롣�轵����㤤�夲���ǽ���Ϥ��뤬��������ɤ����ǥץ��ե��åȥƥ����ƥե���ɤ�����Ĥ����ǽ���������Ƥ��롣

6����ƹ�ˤ��������夲��̵ͭ���äơ��ɥ��ˤʤä��ꡢ�ɥ�¤ˤʤäƤ��ꡢ2014ǯ���Ѥ߾夲���Ƥ����ե���ɤΥɥ��㤤�Ϻ�ǯ�����äƤ��鸺�����Ƥ��������Ƕ�Ƥӥե���ɤ��ɥ���㤤�Ϥ�Ƥ��롣

���夲������Ȥ���ʤ麣���ɥ��������ǽ�������ꡢ���ξ��϶�¤Ȥʤ롣

�������轵�θ������פΤ褦�ˡ��ƹ�ηкѤ�Ƨ�ߤ��Ƥ���ȸ���С����夲�ϱ�Τ����ɥ�ϰ¤��ʤ�����˱ߤ�桼�����⤯�ʤ뤳�Ȥˤʤ롣

���ߤ�2011ǯ9���1923.6�ɥ�Ȥ����˾�ǹ��Ͱ���Υ٥��ޡ����åȤ��ΰ�ˤ��ꡢ��������ȿȯ���ƥ֥�ޡ����åȤ���������Ǥ���Ȥ�����

���κ���Ȥ��Ƥϡ���ǯ��4��Ⱦ���Ⱥ�ǯ��1��Ⱦ���ζ���ʤϾ徺���Ƥ��ꡢ������Ǹ�����2��Ⱦ��Ϣ³�Ƕ���ʤ��徺����С��徺�ȥ��ɤ����ä����Ȥ��Ȥ�����

����ޤǤ�5��β��ߥȥ��ɤǤ�35��55��Υޥ��ʥ������Ȥʤä��������ξ徺�ȥ��ɤǤϡ�27���75������Ȥ��ơ�����ʳ��Ϥ��٤�3��Υ����ȤʤäƤ���Ȥ�������Ĺ��Ū�ˤ϶���㤤�λ��������ä��Τ��⤷��ʤ���

����������褦�Ǥ��뤬�����������Ŧ���Ƥ���NY����Ф���ե���ɤΥͥå��㤤�Ĥ�5��3���ޤǤν������������Ƥ��ꡢ���ץ�����ޤ��������30����Υͥå��㤤�ĤȤʤäƤ��롣�轵����㤤�夲���ǽ���Ϥ��뤬��������ɤ����ǥץ��ե��åȥƥ����ƥե���ɤ�����Ĥ����ǽ���������Ƥ��롣

6����ƹ�ˤ��������夲��̵ͭ���äơ��ɥ��ˤʤä��ꡢ�ɥ�¤ˤʤäƤ��ꡢ2014ǯ���Ѥ߾夲���Ƥ����ե���ɤΥɥ��㤤�Ϻ�ǯ�����äƤ��鸺�����Ƥ��������Ƕ�Ƥӥե���ɤ��ɥ���㤤�Ϥ�Ƥ��롣

���夲������Ȥ���ʤ麣���ɥ��������ǽ�������ꡢ���ξ��϶�¤Ȥʤ롣

�������轵�θ������פΤ褦�ˡ��ƹ�ηкѤ�Ƨ�ߤ��Ƥ���ȸ���С����夲�ϱ�Τ����ɥ�ϰ¤��ʤ�����˱ߤ�桼�����⤯�ʤ뤳�Ȥˤʤ롣

��������

- 2016-04-27 (Wed)

- ��ƣ����

- ��

�轵��NY����ʤϢ�20.3�ɥ�������˲�����������ˤϡ�10.2�ɥ���Ⱦ�֤��ˤʤäƤ��롣����������ζ���ʤϤɤ��餫�ȸ����м夤�ΤǤϤʤ���������

�ʤ��ʤ����������������ζ�μ��פ���Ĵ�����Ƥ��뤿�����

���ϡ��к���Ĺ���߲�������ơ�24�������ʤβù��ץ�ߥ��ब�ۤȤ�ɺλ����ˤʤ�ޤ�����Ƥ��ꡢ�������Ѷ���פ����äƤ��롣���Τ��ᡢ��ǯ���������ä�����Ԥˤ�������ʲù��ȼԸ����������Ȥ���®�˽̾����Ƥ��롣�����طʤˤ϶����β���ȡ����ܤˤ����������Ϳ����������������ž�������롣

���Τ��ᡢ������줿���������ޤ���Ⱥƥ���ˤʤ뤳�Ȥʤ��⤬�ִԤ���Ƥ��롣�ִԤ��줿���̤ζ��϶�κ߸ˤ��������������Ԥϡ����϶�͢�����®�˸��餷�Ƥ��ꡢ����1���2��ζ��͢���̤���ǯƱ���梥44���͢�����ȤʤäƤ��롣3��ο��ͤ�̤��ȯɽ����Ƥ��ʤ������峤������ˤ�����͢������Ф���ץ�ߥ��ब����Ƥ��뤿�ᡢ3���͢���Ͼ��ʤ��Ȼפ�졢ǯ��β����ϸ�����ʤ��Ȥ��������褤�����ȯ�θĿ;�������Ȥ�������פˤ�ɽ��Ϥ�Ƥ��롣

��������������̤ζ�����ɤ����ܤˤ��1��������ǺƲ���ȿ�ФΤ��ᥤ��ɹ��������ʾ���Ź�ޤ�43���˵ڤ֥��ȥ饤����ԤäƤ����������ȥ饤��������ä���Ƴ����줿Ź�ޤ˶�μ��פ���äƤ��ʤ�������ɤǤϡ���ǯ��������ʼ��פ����¤�³���Ƥ��롣����ʤ��⤯�ʤ����Ȥ�������⤢�뤬����ǯ�Υ���ɤζ���פ��������������ͳ�ϡ����������˱����ߤ餺����Ū�ʴ��ФĤȤʤꡢ��̱�μ��������ä�����Ǥ��롣���פ�3ʬ��2�����륤��ɤ������κ���������ζ���������������αƶ�����������줿�������ơ����ߥ���ɤǤ�Ϣ��32���Ķ���Խ뤬³���Ƥ��롣��ǯ����������˱����ߤ�ʤ��ΤǤϤʤ����Ȥ������줬��¼���Ӥ˹����äƤ��롣�����餯��ǯ�⥤��ɿͤκ��ۤΤҤ�ϸǤ��ʤ�ΤǤϤʤ���������

2�����μ�����ޤǤ�ʤ������ǯ�餫��17���徺���Ƥ��ꡢȿ��λ�����ޤ��Ƥ��롣�ե���ɤΥͥå��㤤�Ĥ�2012ǯ10�����3ǯȾ�֤��¿�����ȤʤäƤ��ꡢ���ļ������ꤵ��Ƥ⤪�������ʤ���

�ޤ�6��˸������ƹ�Ϣˮ������������������夲���������Ф뤫�⤷��ʤ��������ʤ�Хɥ�⡢���ʰ¤Ȥʤ��ǽ�������롣���Ȥ������ʤ�ʤ��Ƥ⡢��������Ⲽ������ޤäƤ��ꡢ����եإ֥�Ȥ����㤦��ͳ�Ϻ��徯�ʤ��ʤ�ΤǤϤʤ���������

����ʲ�������դ��줿����

�ʤ��ʤ����������������ζ�μ��פ���Ĵ�����Ƥ��뤿�����

���ϡ��к���Ĺ���߲�������ơ�24�������ʤβù��ץ�ߥ��ब�ۤȤ�ɺλ����ˤʤ�ޤ�����Ƥ��ꡢ�������Ѷ���פ����äƤ��롣���Τ��ᡢ��ǯ���������ä�����Ԥˤ�������ʲù��ȼԸ����������Ȥ���®�˽̾����Ƥ��롣�����طʤˤ϶����β���ȡ����ܤˤ����������Ϳ����������������ž�������롣

���Τ��ᡢ������줿���������ޤ���Ⱥƥ���ˤʤ뤳�Ȥʤ��⤬�ִԤ���Ƥ��롣�ִԤ��줿���̤ζ��϶�κ߸ˤ��������������Ԥϡ����϶�͢�����®�˸��餷�Ƥ��ꡢ����1���2��ζ��͢���̤���ǯƱ���梥44���͢�����ȤʤäƤ��롣3��ο��ͤ�̤��ȯɽ����Ƥ��ʤ������峤������ˤ�����͢������Ф���ץ�ߥ��ब����Ƥ��뤿�ᡢ3���͢���Ͼ��ʤ��Ȼפ�졢ǯ��β����ϸ�����ʤ��Ȥ��������褤�����ȯ�θĿ;�������Ȥ�������פˤ�ɽ��Ϥ�Ƥ��롣

��������������̤ζ�����ɤ����ܤˤ��1��������ǺƲ���ȿ�ФΤ��ᥤ��ɹ��������ʾ���Ź�ޤ�43���˵ڤ֥��ȥ饤����ԤäƤ����������ȥ饤��������ä���Ƴ����줿Ź�ޤ˶�μ��פ���äƤ��ʤ�������ɤǤϡ���ǯ��������ʼ��פ����¤�³���Ƥ��롣����ʤ��⤯�ʤ����Ȥ�������⤢�뤬����ǯ�Υ���ɤζ���פ��������������ͳ�ϡ����������˱����ߤ餺����Ū�ʴ��ФĤȤʤꡢ��̱�μ��������ä�����Ǥ��롣���פ�3ʬ��2�����륤��ɤ������κ���������ζ���������������αƶ�����������줿�������ơ����ߥ���ɤǤ�Ϣ��32���Ķ���Խ뤬³���Ƥ��롣��ǯ����������˱����ߤ�ʤ��ΤǤϤʤ����Ȥ������줬��¼���Ӥ˹����äƤ��롣�����餯��ǯ�⥤��ɿͤκ��ۤΤҤ�ϸǤ��ʤ�ΤǤϤʤ���������

2�����μ�����ޤǤ�ʤ������ǯ�餫��17���徺���Ƥ��ꡢȿ��λ�����ޤ��Ƥ��롣�ե���ɤΥͥå��㤤�Ĥ�2012ǯ10�����3ǯȾ�֤��¿�����ȤʤäƤ��ꡢ���ļ������ꤵ��Ƥ⤪�������ʤ���

�ޤ�6��˸������ƹ�Ϣˮ������������������夲���������Ф뤫�⤷��ʤ��������ʤ�Хɥ�⡢���ʰ¤Ȥʤ��ǽ�������롣���Ȥ������ʤ�ʤ��Ƥ⡢��������Ⲽ������ޤäƤ��ꡢ����եإ֥�Ȥ����㤦��ͳ�Ϻ��徯�ʤ��ʤ�ΤǤϤʤ���������

����ʲ�������դ��줿����

ETF��ETN������㤤��������е�����ǽ������

- 2016-03-16 (Wed)

- ��ƣ����

- ��

�������ʤϡ�3��7����4622�ߤ�ŷ���4447�ߤޤDz���Ƥ��롣��175�߰¡���3.8����Ƥ��롣����3��16�����ƹ�Ϣˮ�����������������Ծ�Ѱ���Ť��롣����ͽ�ۤǤ����夲��̵���ȸ����Ƥ��롣���Բˤ�����Statement�ƹ�ηкѾ��֤���ѴĶ���Balance���Ƥ���Ȥ���12���FOMC�ˤ�����Statement�˵��ܤ��줿ʸ������������뤫�ɤ��������ܤ���Ƥ��롣�Х���Ƥ���ʤ顢��������夲���ʤ����������4��26����27����FOMC�����μ���6��14����15����FOMC�����夲���Ԥ���Ȥ���������Ȥʤ�Ȥ�������ǯ��3����ǯ��4������夲������Ȥ���ɽ�������뤫�ɤ��������ܤ���Ƥ��롣

NY����ʤϡ���ǯ12��1����100�Ȥ���ȡ�3��11��������118.3��12�����18.3����;夬��ȤʤäƤ��ꡢ������Ʊ����109.4��+9.4����;夬��Ǥ��롣���κ�8.9��ϥɥ�ߤ����δ֤�92.6�ȡ�7.4��߹�ˤʤäƤ��뤳�Ȥ��װ��ȤʤäƤ��롣�Ԥä�����ͤ����ʤ��Ȥ����������˥����ӥȥ顼�����Ԥ��Ƥ��ʤ��ڵ�Ǥ⤢�롣

NY���������12��1������Υ���դ줾�����ʿ�ѳ���������ʿ�ѳ����ȹ�碌�������ȡ�12������Ⱦ�϶�⡢���¤ȤʤäƤ��ꡢ2��11���ʹߤϳ���Ǥ��Ķ��ȤʤäƤ��롣�쳵�����ꤹ�뤳�ȤϤǤ��ʤ����������Ƴ��¤ζ��Ǥ��롣

�ޤ�NY��ȥɥ륤��ǥå�����ղ�����ȡ�2014ǯ1���Υ���դǤ�ɥ��ζ�¤��Ϥä���ɽ��Ƥ��뤬��12��1������Υ���դǤϡ��ɥ�¤ζ�⤬����ȤʤäƤ��롣

�Ƕ�ζ���ʤȸ������ʤ�ư�����طʤˤϳ������Ȥ���丶����ETF���̤�����äƤ��뤳�Ȥ���ħ�ȤʤäƤ��롣��ʪ���Ȥν�������٤äƤ��뤬��������ʼ����ˤ����븶���ν�����¿������ETN�Υإå��㤤���ڷ���Ҥ������äƤ��뤳�Ȥˤ��롣������ħ�ϡ��㤤��������Ȥ������Ǥ��롣�������ʤ�26.11�ɥ�Ȥ������ͤ��դ���������ȿȯ����������Ȥ������Ǥ��鸶������δˤߤˤ⤫����餺�㤤�夬�äƤ��롣�����ơ����������㤤�ϲ��ʤβ���˼夤���Ȥ��夲���롣�ե���ɤ�ư���Ǥ��㤤������Ū��ί�ޤ�Ȥ���������Ĥ��ˤ�����������롣���ޤλ����Ϥ�������ETN�ˤ�븶���㤤�������ʤβ���ƥץ��ե��åȥƥ���������Ĥ��뤳�Ȥ�����ΤǤϤʤ����Ȼפ��롣����������ʸ������ʲ���ˤʤä�ɽ���ΤǤϤʤ���������Ʊ�ͤʤ��Ȥ���ˤĤ��Ƥ�����롣

NY����ʤϡ���ǯ12��1����100�Ȥ���ȡ�3��11��������118.3��12�����18.3����;夬��ȤʤäƤ��ꡢ������Ʊ����109.4��+9.4����;夬��Ǥ��롣���κ�8.9��ϥɥ�ߤ����δ֤�92.6�ȡ�7.4��߹�ˤʤäƤ��뤳�Ȥ��װ��ȤʤäƤ��롣�Ԥä�����ͤ����ʤ��Ȥ����������˥����ӥȥ顼�����Ԥ��Ƥ��ʤ��ڵ�Ǥ⤢�롣

NY���������12��1������Υ���դ줾�����ʿ�ѳ���������ʿ�ѳ����ȹ�碌�������ȡ�12������Ⱦ�϶�⡢���¤ȤʤäƤ��ꡢ2��11���ʹߤϳ���Ǥ��Ķ��ȤʤäƤ��롣�쳵�����ꤹ�뤳�ȤϤǤ��ʤ����������Ƴ��¤ζ��Ǥ��롣

�ޤ�NY��ȥɥ륤��ǥå�����ղ�����ȡ�2014ǯ1���Υ���դǤ�ɥ��ζ�¤��Ϥä���ɽ��Ƥ��뤬��12��1������Υ���դǤϡ��ɥ�¤ζ�⤬����ȤʤäƤ��롣

�Ƕ�ζ���ʤȸ������ʤ�ư�����طʤˤϳ������Ȥ���丶����ETF���̤�����äƤ��뤳�Ȥ���ħ�ȤʤäƤ��롣��ʪ���Ȥν�������٤äƤ��뤬��������ʼ����ˤ����븶���ν�����¿������ETN�Υإå��㤤���ڷ���Ҥ������äƤ��뤳�Ȥˤ��롣������ħ�ϡ��㤤��������Ȥ������Ǥ��롣�������ʤ�26.11�ɥ�Ȥ������ͤ��դ���������ȿȯ����������Ȥ������Ǥ��鸶������δˤߤˤ⤫����餺�㤤�夬�äƤ��롣�����ơ����������㤤�ϲ��ʤβ���˼夤���Ȥ��夲���롣�ե���ɤ�ư���Ǥ��㤤������Ū��ί�ޤ�Ȥ���������Ĥ��ˤ�����������롣���ޤλ����Ϥ�������ETN�ˤ�븶���㤤�������ʤβ���ƥץ��ե��åȥƥ���������Ĥ��뤳�Ȥ�����ΤǤϤʤ����Ȼפ��롣����������ʸ������ʲ���ˤʤä�ɽ���ΤǤϤʤ���������Ʊ�ͤʤ��Ȥ���ˤĤ��Ƥ�����롣

Home > ��

- 1. ���ջ���

- �Ǻܤ�������ϳ�����ҥ���ǥ��ƥ�������ƥꥸ����(�ʲ���COMMi�פȤ���)������Ǥ����Ƚ�Ǥ��������Ȥ�COMMi��������ɽ��������ΤǤ������������ƵڤӾ��������������������Ŭ�����ˤĤ��ơ�COMMi���ݾڤ�ԤʤäƤ��餺���ޤ��������ʤ���Ǥ����Ĥ�ΤǤ⤢��ޤ���

- �ܻ����˵��ܤ��줿���Ƥϡ��������������ˤ����ƺ������줿��ΤǤ��ꡢͽ��ʤ��ѹ������礬����ޤ���

- ��ʸ����ӥǡ������������ޤ���Ū��ͭ����COMMi�˵�°����������COMMi�ؤν��̤ˤ�뾵�������뤳�Ȥʤ��ܻ�������Ӥ���ʣ��ʪ�˽������ù����뤳�ȤϷ����ؤ����Ƥ��ޤ����ޤ����ܻ�������Ӥ���ʣ��ʪ��������ʣ����������ۡ����Ϥ��뤳�ȤϷ����ؤ����Ƥ��ޤ���

- COMMi������������ϡ������ޤǾ�������Ū�Ȥ�����ΤǤ��ꡢ���¾�ι�ư��Ͷ�����ΤǤϤ���ޤ���

- �ܻ����˷Ǻܤ����������ķ������ؤ���Ӿ�������ͻ���ʤϡ���Ȥγ�ư���ơ��к����������������ʤɤαƶ��ˤ�ꡢ���β��ͤ�����ޤ��ϸ������뤳�Ȥ⤢�ꡢ���ͤ���礬����ޤ���

- �ܻ����ϡ���줿��⤬���β��ͤ�ݻ��ޤ���������ݾڤ����ΤǤϤʤ����ܻ����˴�Ť�������Ԥä���̡������ͤ˲��餫�ξ㳲��ȯ���������Ǥ⡢COMMi�ϡ���ͳ�Τ��������鷺����Ǥ���餤�ޤ���

- COMMi����Ӵ�Ϣ��ҤȤ��μ�������������Ȱ��ϡ��ܻ����˷Ǻܤ���Ƥ����ͻ���ʤˤĤ�����ͭ���Ƥ����礬����ޤ���

- ����оݤ��������������������ʤʤɤ����ˤ�����ǽ�����ϡ������ͤ����Ȥ�Ƚ�ǤǤʤ���褦�ˤ��ꤤ���ޤ��� �ʾ������λ���ξ塢�����Ѥ���������

- 2. ������ʪ����ν�����

- ������ʪ����ν�����Ϥ����顡���

- 3. �ǥ������������ˤĤ���

- ���ҤΥǥ����������������������ܻ�Ź��������ܾ�����ʪ�������������������ޤ��ϥۡ���ڡ����ˤDZ����Ǥ��ޤ���

���ܾ�����ʪ�������ۡ���ڡ�����������ξ�����

�������ǰץۡ���ڡ������ǥ����������������� - �������ǰפ��������̼�

- ���̳�ƻ�����á�0120-57-5311 / ���������á�0120-76-5311 / ����������á�0120-57-5311