Home > マーケット全般

サンワード貿易-Power Up! 先物投資塾-

「中国と米国の金事情」

- 2020-11-18 (Wed)

- 近藤雅世

- マーケット全般

先週と今週のGold TV Net(https://www.youtube.com/channel/UCJeiYMEFSimAGZmaQEaELug)では中国の銀行が取り扱っている金と、米国とカナダの金に対する意識調査について、World Gold Councilのレポートを使って解説した。ここで分かったことは、世界第3位の金の需要国(2019年度)の米国においても、金に対する情報が少ないとのコメントが投資家の間にあるという。55歳〜65歳の米国の投資家は金のことを良く知らず、近年金ETFを購入しているのは比較的若年の投資家がネットで買っているという。

これに対して中国は日常的に銀行で金を販売しており、銀行は全国に支店があるためどこでも気軽に金の地金やコイを購入したり、純金積立をすることができる。また最近ではネット通販での販売が伸びているという。ETFも11銘柄が上場している。中国政府は早くから金市場の整備を国策として行っており、上海期貨交易所では金の先物取引で金価格を決め、上海黄金交易所では金の地金を取扱い、この交易所からの金の引き出し量が、中国の卸売り市場における金の需要を表している。また銀行は輸入ライセンスを取得して、海外から金塊を輸入して宝飾品メーカーにリースする事業を展開している。そのためメーカーは金の購入資金を用意することなく材料を入手でき、資金繰りが楽になっている。

中国と米国を見比べると、中国人はインド人同様に、金を貯蓄の手段として考えており、価格が安い時に多く買う性向がある一方、米国では金をインフレヘッジとか株式投資のリスクヘッジとして考えているようだ。その意味では米国の方が日本に似ていると言える。最も米国は世界第3位で日本は世界第33位の金需要国であるが。

余談だが、昨夜中野の中華料理店で食事した時、隣にいた中国人留学生と話しをする機会があった。彼は奥さんを中国に残しているが、結婚するときに彼の家族は嫁側の親族に約400万円を支払っていると言っていた。中国の農村部では今でもそうした風習があり、簡単には結婚できないのだそうだ。

これに対して中国は日常的に銀行で金を販売しており、銀行は全国に支店があるためどこでも気軽に金の地金やコイを購入したり、純金積立をすることができる。また最近ではネット通販での販売が伸びているという。ETFも11銘柄が上場している。中国政府は早くから金市場の整備を国策として行っており、上海期貨交易所では金の先物取引で金価格を決め、上海黄金交易所では金の地金を取扱い、この交易所からの金の引き出し量が、中国の卸売り市場における金の需要を表している。また銀行は輸入ライセンスを取得して、海外から金塊を輸入して宝飾品メーカーにリースする事業を展開している。そのためメーカーは金の購入資金を用意することなく材料を入手でき、資金繰りが楽になっている。

中国と米国を見比べると、中国人はインド人同様に、金を貯蓄の手段として考えており、価格が安い時に多く買う性向がある一方、米国では金をインフレヘッジとか株式投資のリスクヘッジとして考えているようだ。その意味では米国の方が日本に似ていると言える。最も米国は世界第3位で日本は世界第33位の金需要国であるが。

余談だが、昨夜中野の中華料理店で食事した時、隣にいた中国人留学生と話しをする機会があった。彼は奥さんを中国に残しているが、結婚するときに彼の家族は嫁側の親族に約400万円を支払っていると言っていた。中国の農村部では今でもそうした風習があり、簡単には結婚できないのだそうだ。

『米国株についてのご質問に答えて』

- 2020-09-30 (Wed)

- 近藤雅世

- マーケット全般

毎週月曜日夜8時にYouTubeで放映している『Gold TV Net』(https://gold-tv.net/)という番組で金と原油についての解説をしているが、ときどき良いご質問をいただく。

昨日は、小生が米国株よりもインドや将来はアフリカの株の方が良いのではないかと述べたことに対して、『米株式!に将来性が無いと言う事は米国経済が衰退してゆく事を予想すると言う事でしょうか?また、中国経済は復活するとは言われていませんが、暗示的な表現をしている様に感じましたが?インドなどの新興国が世界経済を牽引する事になるのでしょうか?正直に言うと、想像がつきません』というご質問をいただいた。

これに対して私の私見を以下のように述べてみた。ご参考まで。

米国株価はかれこれ10年近く上がり続けております。ことに最近の米国株はGoogle、Apple、Facebook、AmazonのいわゆるGAFAの株価が上がっていますが、Apple以外は虚業に見えます。宣伝の手段とか、物流の企業で、元になるモノの生産は行っていない企業ばかりのような気がします。時代は重厚長大から自動車産業、携帯電話と生産物の形態は変わってきましたが、今日の問題点は携帯電話に代わる産業が隆盛していないと言うことだと思います。いわゆる第三の矢の産業候補がいないことです。モノが過剰なため、値引き競争でデフレになって、ますます収益性が落ちて研究開発ができない状況で、政府や中央銀行がやっきになって景気浮揚策を税金や紙幣の増発で買い支えている状況かと思います。

いわゆる株価も健全な投資環境ではないと思っております。

世の中にモノがあふれ、それ以上のモノは要らなくなっているということかもしれませんが、次の産業の無い所で株価云々というのは、単なるマネーゲームに過ぎず、マネーゲームは人々の心理で動くものです。

相場は元々そうしたものだとは思いますが、米国株に限らず、先進国株価はもう行きつくところまで来ているので、次の投資先は新興諸国や発展途上国の株価だと思っています。無論米国株よりはリスクは高いのですが、伸び率はほぼ飽和状態の先進国よりもずっとあると思います。

これはエネルギー統計等を見ているとそう感じる次第です。

原油にせよ、電力にせよ、自動車にせよ、先進国は、エネルギー飽和状態にありエネルギー需要の伸びが止まっていると感じます。

その点アフリカのエネルギー開発はこれからで、発展途上国は一足飛びに最先端技術を取り入れて、一気に先進国を追い抜くことが多いというのが中国やインドの発展を見ていると感じる次第です。先進国が亀のように技術開発をしてきたのを発展途上国は一気に果実を先取りしてしまうのです。

だから、発展途上国の方が伸び率は先進国よりずっと大きいのです。

昨日は、小生が米国株よりもインドや将来はアフリカの株の方が良いのではないかと述べたことに対して、『米株式!に将来性が無いと言う事は米国経済が衰退してゆく事を予想すると言う事でしょうか?また、中国経済は復活するとは言われていませんが、暗示的な表現をしている様に感じましたが?インドなどの新興国が世界経済を牽引する事になるのでしょうか?正直に言うと、想像がつきません』というご質問をいただいた。

これに対して私の私見を以下のように述べてみた。ご参考まで。

米国株価はかれこれ10年近く上がり続けております。ことに最近の米国株はGoogle、Apple、Facebook、AmazonのいわゆるGAFAの株価が上がっていますが、Apple以外は虚業に見えます。宣伝の手段とか、物流の企業で、元になるモノの生産は行っていない企業ばかりのような気がします。時代は重厚長大から自動車産業、携帯電話と生産物の形態は変わってきましたが、今日の問題点は携帯電話に代わる産業が隆盛していないと言うことだと思います。いわゆる第三の矢の産業候補がいないことです。モノが過剰なため、値引き競争でデフレになって、ますます収益性が落ちて研究開発ができない状況で、政府や中央銀行がやっきになって景気浮揚策を税金や紙幣の増発で買い支えている状況かと思います。

いわゆる株価も健全な投資環境ではないと思っております。

世の中にモノがあふれ、それ以上のモノは要らなくなっているということかもしれませんが、次の産業の無い所で株価云々というのは、単なるマネーゲームに過ぎず、マネーゲームは人々の心理で動くものです。

相場は元々そうしたものだとは思いますが、米国株に限らず、先進国株価はもう行きつくところまで来ているので、次の投資先は新興諸国や発展途上国の株価だと思っています。無論米国株よりはリスクは高いのですが、伸び率はほぼ飽和状態の先進国よりもずっとあると思います。

これはエネルギー統計等を見ているとそう感じる次第です。

原油にせよ、電力にせよ、自動車にせよ、先進国は、エネルギー飽和状態にありエネルギー需要の伸びが止まっていると感じます。

その点アフリカのエネルギー開発はこれからで、発展途上国は一足飛びに最先端技術を取り入れて、一気に先進国を追い抜くことが多いというのが中国やインドの発展を見ていると感じる次第です。先進国が亀のように技術開発をしてきたのを発展途上国は一気に果実を先取りしてしまうのです。

だから、発展途上国の方が伸び率は先進国よりずっと大きいのです。

金価格は一時的な天井かもしれない

- 2020-07-26 (Sun)

- 近藤雅世

- マーケット全般

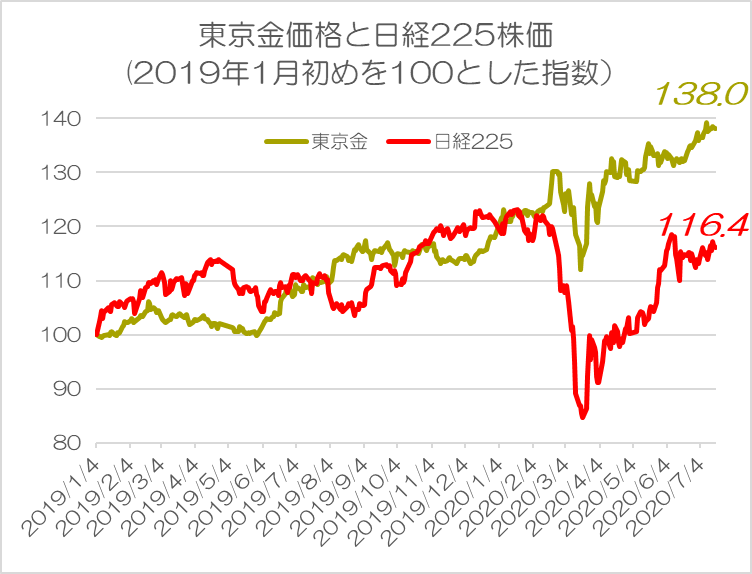

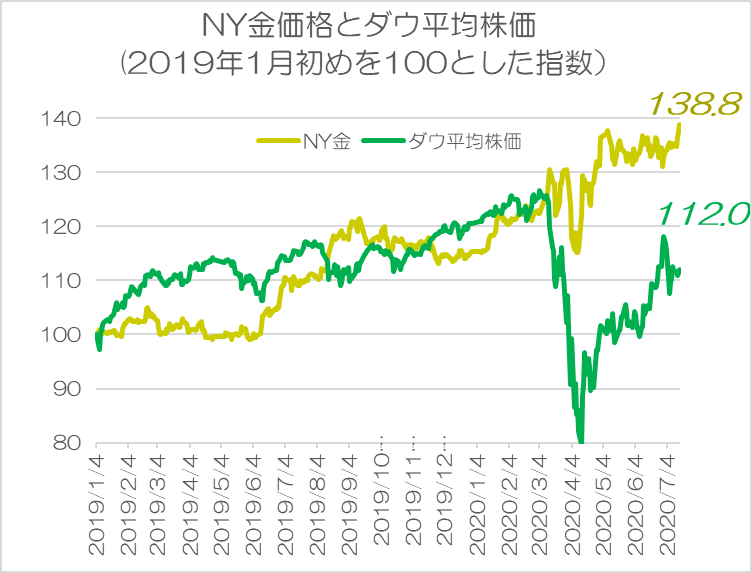

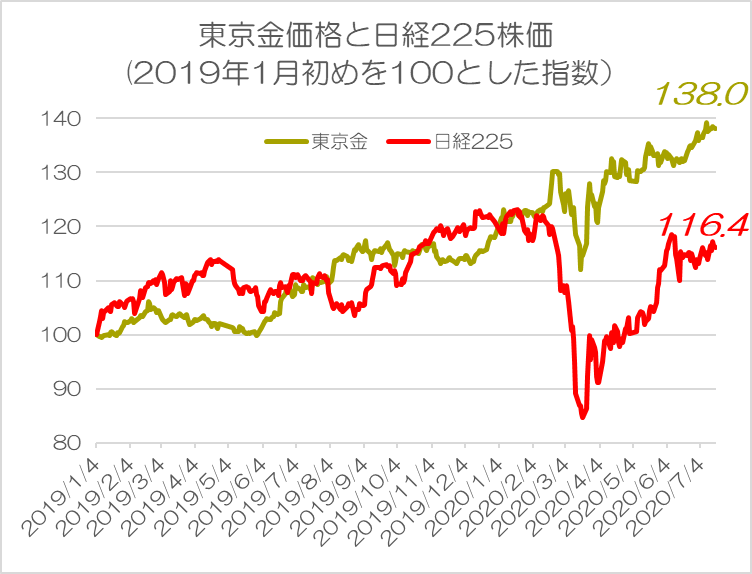

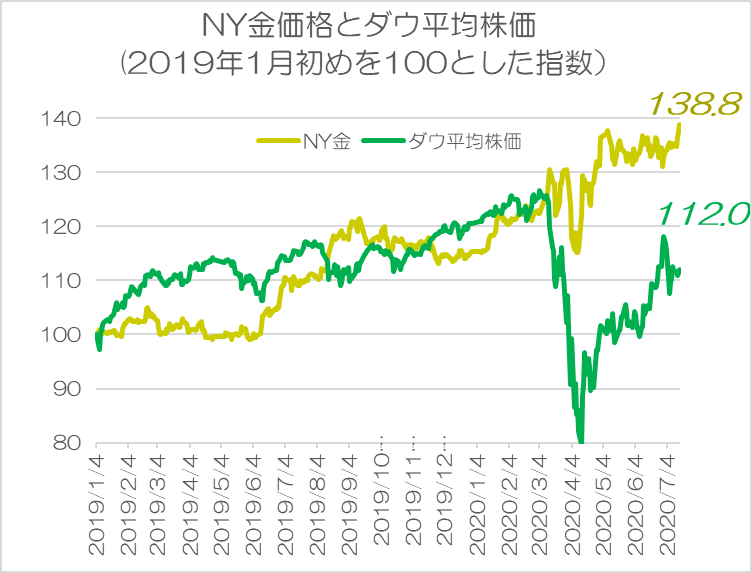

金について書く機会が増えているが、その都度いろいろ調べていくと、どうも現在の金価格は上がり過ぎだと思えてしかたがない。昨年初めから7月17日までに、東京金は+38%、NY金は+41%上昇している。その間に日経平均株価は+16%、ダウ平均株価は、+12%の上昇である。昨年初めを100とした指数グラフを見ると、株価の値下がりに対して金価格が上昇していることが見て取れる。

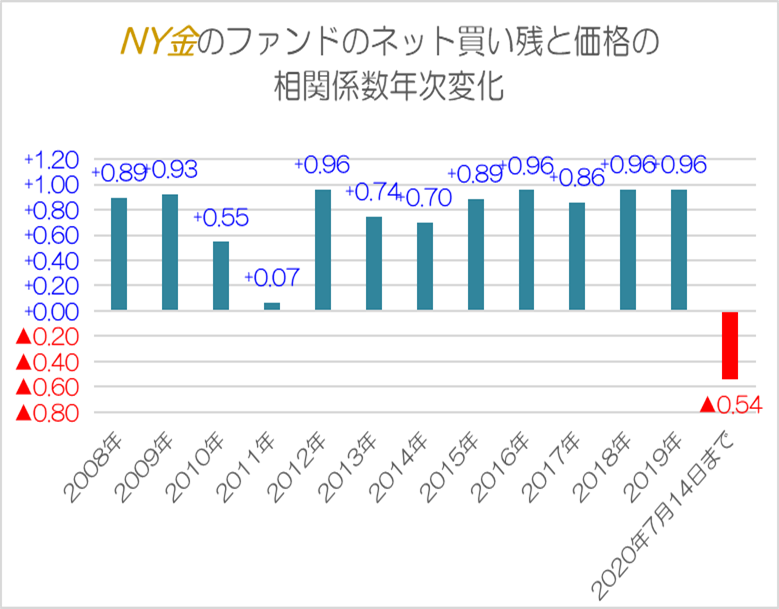

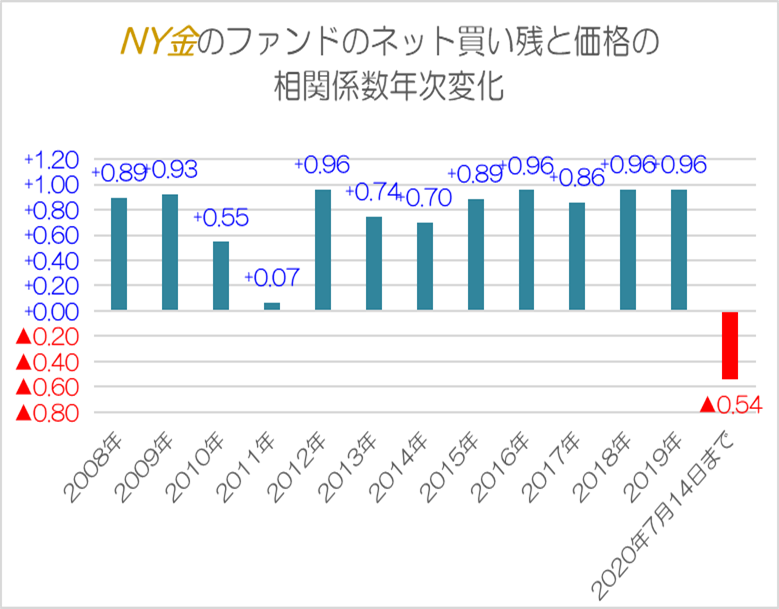

この値上がりの間に金を買った人々は、主に金融投資家だったと思われる。つまり株価の下落に対して、金を買った人が多い。それは今年6月までの金ETFの買い残が増加していることでわかる。主に米国と欧州の金融投資家が証券会社を通じて金を買った。しかし、いわゆる常時金を売買しているファンドは出動していない。むしろ金価格とファンドの建玉は逆相関している。ファンドのネット買い残と金価格は、2019年は0.96という高い正の相関関係にあった。つまりファンドが買うと金価格が上がり、ファンドが売れば金価格が下がると言う構図となっていた。それが今年の相関係数は▲0.54と負の相関になっている。

つまりファンドが売っても金価格は上がると言う状況となっている。

一方で、第一四半期以降の世界の金の需要を見ると、宝飾品や金地金・コインの需要は減少している。ことに世界最大の金消費国である中国とインドの金の需要が大幅に落ち込んでいる。金市場の常連客である彼らは、高い価格の金には手出しをしない。

それにもかかわらず金を買う人が多く、価格が上昇しているということは、金の需要はそれ程底堅いものではないと言うことである。もし景気が回復したり、他に良い投資先が見つかれば一見(いちげん)の客は他の店に流れてしまう。過去の金の需要と価格の関係を調べると、宝飾品等の金の需要が減少すると、価格は下がることになっていた。第2四半期の金需要はこれからWorld Gold Councilにより公表されるが、第1四半期同様金需要は落ち込んでいるものと思われ、よりどころを失った金は下落すると思われる。

金はもともとリスクヘッジのための安全資産であった。リスクが生じた場合の保険である金投資は、今回は新型コロナという未知の危険に人類が遭遇して思いもよらない経済不況を現出させた。まさか街のネオンが消えるような状況を一体だれが今年初めに想像できたであろうか。

日頃から金を保険つなぎとして買い貯めていた人は、これから売り抜けるだろう。他の資産の減価を金の利益で補うためである。ノミナル(名目的)な利益では損失を補うことはできないので、どこかで高値と判断すれば、金のETFを買っていた人は売り抜けるものと思われる。

そこに新たな投資家が入るかどうかは、今後の新型コロナの見通し次第である。つまり、第二派が深刻な影響を世界経済に及ぼし、再びロックダウンになるようなことがあれば、新手の金への投資資金が集まるだろう。しかし、そうでなければ、そっとプロフィットテイクをする人々を見て、金を保険として買っていた人々は我先に争って売るだろう。

今はそうした微妙な段階にあるのではないかと推察している。

保険としての金投資は、価格が上がる前から行っているべきであり、事件が起きてから保険に加入することはできない。

この値上がりの間に金を買った人々は、主に金融投資家だったと思われる。つまり株価の下落に対して、金を買った人が多い。それは今年6月までの金ETFの買い残が増加していることでわかる。主に米国と欧州の金融投資家が証券会社を通じて金を買った。しかし、いわゆる常時金を売買しているファンドは出動していない。むしろ金価格とファンドの建玉は逆相関している。ファンドのネット買い残と金価格は、2019年は0.96という高い正の相関関係にあった。つまりファンドが買うと金価格が上がり、ファンドが売れば金価格が下がると言う構図となっていた。それが今年の相関係数は▲0.54と負の相関になっている。

つまりファンドが売っても金価格は上がると言う状況となっている。

一方で、第一四半期以降の世界の金の需要を見ると、宝飾品や金地金・コインの需要は減少している。ことに世界最大の金消費国である中国とインドの金の需要が大幅に落ち込んでいる。金市場の常連客である彼らは、高い価格の金には手出しをしない。

それにもかかわらず金を買う人が多く、価格が上昇しているということは、金の需要はそれ程底堅いものではないと言うことである。もし景気が回復したり、他に良い投資先が見つかれば一見(いちげん)の客は他の店に流れてしまう。過去の金の需要と価格の関係を調べると、宝飾品等の金の需要が減少すると、価格は下がることになっていた。第2四半期の金需要はこれからWorld Gold Councilにより公表されるが、第1四半期同様金需要は落ち込んでいるものと思われ、よりどころを失った金は下落すると思われる。

金はもともとリスクヘッジのための安全資産であった。リスクが生じた場合の保険である金投資は、今回は新型コロナという未知の危険に人類が遭遇して思いもよらない経済不況を現出させた。まさか街のネオンが消えるような状況を一体だれが今年初めに想像できたであろうか。

日頃から金を保険つなぎとして買い貯めていた人は、これから売り抜けるだろう。他の資産の減価を金の利益で補うためである。ノミナル(名目的)な利益では損失を補うことはできないので、どこかで高値と判断すれば、金のETFを買っていた人は売り抜けるものと思われる。

そこに新たな投資家が入るかどうかは、今後の新型コロナの見通し次第である。つまり、第二派が深刻な影響を世界経済に及ぼし、再びロックダウンになるようなことがあれば、新手の金への投資資金が集まるだろう。しかし、そうでなければ、そっとプロフィットテイクをする人々を見て、金を保険として買っていた人々は我先に争って売るだろう。

今はそうした微妙な段階にあるのではないかと推察している。

保険としての金投資は、価格が上がる前から行っているべきであり、事件が起きてから保険に加入することはできない。

プラチナは魅力的か?

- 2020-07-08 (Wed)

- 近藤雅世

- マーケット全般

最近の金の価格は動意が薄いと感じるのは私だけだろうか?小刻みに上昇して7月1日1800ドルを達成したが、その上昇の根拠を問われると良くわからない。中国の金現物需要は低迷し、金を買う人より、売る人の方が多いようだ。インドも同様で、インド国内の金価格が高くなっているため、いつも金を購入している人々は様子見となっている。政府保有金も、2018年〜19年の勢いはなく、この半年で外貨準備のために金を購入した中央銀行は5行しかなく、5月はトルコとウズベキスタンの2行のみであった。金価格は高過ぎるので買いは手控えようとする人々の意識が透けて見える。いずれ第2、第3四半期の金の需要量がWorld Gold Councilから公表されるだろうが、世界の需要は大幅に減っていることが明らかになるだろう。需要が減れば価格は下がる。

それにひきかえ、プラチナは、第1四半期の世界の需要が過去40年間で最大になったとWorld Platinum Investment Councilは述べている。中国の上海黄金交易所からの引き出し量もプラチナは昨年の5.3トンから14.5トンに約3倍に増加している。中国の貴金属商が、将来製作する宝飾品のために、安値の間にプラチナ地金を仕入れる動きだと言われている。筆者は2018年に南アのプラチナ鉱山が半年間ストライキを行ったのにプラチナ価格が下落し、市場では在庫が多いというのが下落の理由になっていた。以前世界のプラチナ地金の13%の現物取引を扱っていた筆者としては、在庫が多いということは信じることができなかった。なぜなら、生産者の在庫量も、ユーザーの在庫量もどこにもデータは出ていなかったためだ。ことに自動車メーカーがどれだけ原材料を確保しているかなどという数字は秘中の秘であり、ごく一部の限られた人のみが知っていることであり、外部からは分かりようが無い情報である。それを、後輩を含めてプラチナディーラーがまことしやかに世界に在庫があると述べていた。この時から筆者はプラチナについて述べることを止めた。今回のプラチナのコメントは何年振りかである。今言えることは、プラチナ価格はまだ下がるかもしれないが、下値はそれほど大きくなく、上がる可能性はそれ以上に大きいということであり、決してプラチナ価格が上がるとは言っていない。ちなみにドイツのデグッサ社と英国のジョンソンマッセイ社は、パラジウムに換えてプラチナをガソリン車向けに利用する技術を確立したという。

それにひきかえ、プラチナは、第1四半期の世界の需要が過去40年間で最大になったとWorld Platinum Investment Councilは述べている。中国の上海黄金交易所からの引き出し量もプラチナは昨年の5.3トンから14.5トンに約3倍に増加している。中国の貴金属商が、将来製作する宝飾品のために、安値の間にプラチナ地金を仕入れる動きだと言われている。筆者は2018年に南アのプラチナ鉱山が半年間ストライキを行ったのにプラチナ価格が下落し、市場では在庫が多いというのが下落の理由になっていた。以前世界のプラチナ地金の13%の現物取引を扱っていた筆者としては、在庫が多いということは信じることができなかった。なぜなら、生産者の在庫量も、ユーザーの在庫量もどこにもデータは出ていなかったためだ。ことに自動車メーカーがどれだけ原材料を確保しているかなどという数字は秘中の秘であり、ごく一部の限られた人のみが知っていることであり、外部からは分かりようが無い情報である。それを、後輩を含めてプラチナディーラーがまことしやかに世界に在庫があると述べていた。この時から筆者はプラチナについて述べることを止めた。今回のプラチナのコメントは何年振りかである。今言えることは、プラチナ価格はまだ下がるかもしれないが、下値はそれほど大きくなく、上がる可能性はそれ以上に大きいということであり、決してプラチナ価格が上がるとは言っていない。ちなみにドイツのデグッサ社と英国のジョンソンマッセイ社は、パラジウムに換えてプラチナをガソリン車向けに利用する技術を確立したという。

3000億円の偽の金塊融資事件

- 2020-06-30 (Tue)

- 近藤雅世

- マーケット全般

昨日の週刊ゴールドに買いたことであるが、湖北省の中国最大といわれていた宝石商が、借入の担保としていた金塊82トンが銅地金に金メッキをした偽物だったことが判明したという。この企業の名前はWuhan Kingold Jewelry Inc.、なんと、ニューヨークのナスダックに上場している企業で、この金地金を担保とした借入金額は、200億元(約3,000億円)とそのスケールの雄大さに二度びっくりである。

その資金の一部で、燃料電池を作る国有企業の自動車部品企業を買収し、湖北省から民営化のモデルケースとして表彰もされていたという。

日本では金塊を担保に入れることはまずないと思われるが、金塊の場合は鉛などを中に入れている可能性を否定できないため、金塊の買取業者としては、溶かし直して調べることが当たり前であり、このケースの中国の金融業者もチェックしたという。ただ、82トンもあると、全量を溶かすことはなかったものと推測される。本物の金塊をうまく差し出せば、残りは偽物であってもわからない。筆者の経験で言えばフェロシリコンを中国から買う時によく騙された。広東省の港まで出向いてフェロシリコンが積んであるフレコンバッグの山をよじ登って適当なところを切り裂いて中身を見ると銀色に光った本物が出てくる。納得して日本に送ると、ユーザーから近藤さん、中身は石ころでしたよと電話がかかり青くなることがしばしばあった。

相手が騙そうとすれば、騙されないようにするのはとても難しい。余程注意していても、人を騙すことは恐らく簡単であろう。若い頃日本ではアルミスクラップの取引で騙されたことがある。この業者は真面目な取引をなんと5年も続け、彼の持ち込むスクラップは間違いないと信用を得た上で、恐らく10社近い商社に一つの商品を販売し、各社から商品代金を得てどこかに逃げた。各社は自分のところに受け渡された物だと信じていたが、現物は一つしかなかったと言う次第。その後この人物を見た人はいないが、彼は長年にわたってこの詐欺で数十億円を懐にするために画策していたものと思われる。ただ、上記の金塊に比べればかわいいものである。

フィリッピンのマルコス大統領が保有していた金塊があるという人が訪ねて来たこともある。この時は、「それは凄いですね、是非見たいから現物をこの机の上に並べてください」と述べたら、ひとしきりああでもないこうでもないと話を聞かされて、その人物は帰って行った。物を見ずに支払うのは駄目である。たとえよく知っている知人でも上記の例があるから支払ってはならない。

その資金の一部で、燃料電池を作る国有企業の自動車部品企業を買収し、湖北省から民営化のモデルケースとして表彰もされていたという。

日本では金塊を担保に入れることはまずないと思われるが、金塊の場合は鉛などを中に入れている可能性を否定できないため、金塊の買取業者としては、溶かし直して調べることが当たり前であり、このケースの中国の金融業者もチェックしたという。ただ、82トンもあると、全量を溶かすことはなかったものと推測される。本物の金塊をうまく差し出せば、残りは偽物であってもわからない。筆者の経験で言えばフェロシリコンを中国から買う時によく騙された。広東省の港まで出向いてフェロシリコンが積んであるフレコンバッグの山をよじ登って適当なところを切り裂いて中身を見ると銀色に光った本物が出てくる。納得して日本に送ると、ユーザーから近藤さん、中身は石ころでしたよと電話がかかり青くなることがしばしばあった。

相手が騙そうとすれば、騙されないようにするのはとても難しい。余程注意していても、人を騙すことは恐らく簡単であろう。若い頃日本ではアルミスクラップの取引で騙されたことがある。この業者は真面目な取引をなんと5年も続け、彼の持ち込むスクラップは間違いないと信用を得た上で、恐らく10社近い商社に一つの商品を販売し、各社から商品代金を得てどこかに逃げた。各社は自分のところに受け渡された物だと信じていたが、現物は一つしかなかったと言う次第。その後この人物を見た人はいないが、彼は長年にわたってこの詐欺で数十億円を懐にするために画策していたものと思われる。ただ、上記の金塊に比べればかわいいものである。

フィリッピンのマルコス大統領が保有していた金塊があるという人が訪ねて来たこともある。この時は、「それは凄いですね、是非見たいから現物をこの机の上に並べてください」と述べたら、ひとしきりああでもないこうでもないと話を聞かされて、その人物は帰って行った。物を見ずに支払うのは駄目である。たとえよく知っている知人でも上記の例があるから支払ってはならない。

『先行き不透明な時』

- 2020-06-17 (Wed)

- 近藤雅世

- マーケット全般

筆者は、毎週金や原油の価格をU-Tubeで放映しているが、(毎週月曜日午後8時 『Gold TV net』にて金やプラチナ・原油の解説をYou Tubeの動画で近藤雅世と小針秀夫が行っております。サイトは『Gold TV net』でご検索ください。https://gold-tv.net/)正直言って、今は金の価格も原油の価格も先行き不透明である。つまり価格が上がるか下がるかわからない時期である。

本日は週刊経済指標でIMFと世界銀行のコラムを掲載したが、世界銀行は『2020年の日本と米国のGDPは▲6.1%、欧州は▲9.1%減になると見込まれ、新興国・発展途上国では▲2.5%減と予想されている。また2021年の世界のGDPは+1.0%としているが、経済の回復は不確実性が高い』と述べている。

新型コロナウィルスの感染はJhons Hopkins大学のCOVID-19 Dashboardによれば、6月16日時点の世界全体の感染者数は805万8,427人、米国が211万4,026人(26%)、ブラジル、ロシア、英国など、49位の日本より感染者が多い国が大半であり、かつ、毎週大きく増加し続けているのが現実である。日本は優秀な医療施設や、強制しなくても3密を避ける人々の整然とした動きで、新型コロナウィルスの蔓延は避けられているが、これは世界の中で例外に近い存在である。

世界経済は思ったより悪くなっており、簡単には元に戻りそうにないと認識した方が良いだろう。株価は一時的に回復したが、安値の株式を買い漁った動きであり、景気が回復することを先取りした動きではない。破綻した大手レンタカー企業ハーツの株価が5倍に急騰したり、経営破綻した石油開発のWhiting Petroleum の株価は3倍以上に、小売りのJC Pennyの株価も約2倍に上昇し、倒産したシェールオイル企業Chesapeakeの株価も4倍以上に急騰している。こうした安物買いの結果が6月中旬のダウ平均株価の値上がりとなっているという。これらは、FRBの資金供与によってかろうじて生き延びているいわゆるゾンビ企業の株価が買われたものだと言われている。そのFRBは先週のFOMCにおけるドットチャートでは2022年までゼロ金利が続くとする理事が多数を占めている。それだけ景気の回復は遅いと見ているためだ。

早く経済は元の形に戻って、景気が回復してほしいと願うのは人々の思いであろうが、個人消費は落ち込んでおり、10万円の給付が火付け役になるとは思えない。

金については、価格が上がる要因が考えられない。株価が急落すれば、政府ヘイブンとして資金の逃避先になるだろう。だが、ずるずると株価が下がる場合は金価格は動きようがない。またファンドが買っていないことが気になる。

原油についても、確かに米国のガソリン出荷量は底を脱している。しかし、まだその水準は下落の半返し状況で、それは米国ガソリン価格も同じである。決して米国の飛行機が飛ばないため車のドライブが増えているというデータではない。だから原油価格も上がるとは言いにくい。石油・天然ガス掘削リグ数は大幅に減少しており、以前は秋口から米国の原油生産は急減するだろうと述べていたが、シェールオイル企業の中には価格が回復してきたので、生産を増やすと述べているものが出てきた。OPEC+の産油国も、できれば歳入を増やすために増産したいところであろう。価格が回復してくれば供給量が増えるとう構図になっているので、需要の回復とどちらが早いかである。いずれにせよ、供給不足は考えられない。

コロナの行く末も含めて、先行き不透明としか言いようがない。

本日は週刊経済指標でIMFと世界銀行のコラムを掲載したが、世界銀行は『2020年の日本と米国のGDPは▲6.1%、欧州は▲9.1%減になると見込まれ、新興国・発展途上国では▲2.5%減と予想されている。また2021年の世界のGDPは+1.0%としているが、経済の回復は不確実性が高い』と述べている。

新型コロナウィルスの感染はJhons Hopkins大学のCOVID-19 Dashboardによれば、6月16日時点の世界全体の感染者数は805万8,427人、米国が211万4,026人(26%)、ブラジル、ロシア、英国など、49位の日本より感染者が多い国が大半であり、かつ、毎週大きく増加し続けているのが現実である。日本は優秀な医療施設や、強制しなくても3密を避ける人々の整然とした動きで、新型コロナウィルスの蔓延は避けられているが、これは世界の中で例外に近い存在である。

世界経済は思ったより悪くなっており、簡単には元に戻りそうにないと認識した方が良いだろう。株価は一時的に回復したが、安値の株式を買い漁った動きであり、景気が回復することを先取りした動きではない。破綻した大手レンタカー企業ハーツの株価が5倍に急騰したり、経営破綻した石油開発のWhiting Petroleum の株価は3倍以上に、小売りのJC Pennyの株価も約2倍に上昇し、倒産したシェールオイル企業Chesapeakeの株価も4倍以上に急騰している。こうした安物買いの結果が6月中旬のダウ平均株価の値上がりとなっているという。これらは、FRBの資金供与によってかろうじて生き延びているいわゆるゾンビ企業の株価が買われたものだと言われている。そのFRBは先週のFOMCにおけるドットチャートでは2022年までゼロ金利が続くとする理事が多数を占めている。それだけ景気の回復は遅いと見ているためだ。

早く経済は元の形に戻って、景気が回復してほしいと願うのは人々の思いであろうが、個人消費は落ち込んでおり、10万円の給付が火付け役になるとは思えない。

金については、価格が上がる要因が考えられない。株価が急落すれば、政府ヘイブンとして資金の逃避先になるだろう。だが、ずるずると株価が下がる場合は金価格は動きようがない。またファンドが買っていないことが気になる。

原油についても、確かに米国のガソリン出荷量は底を脱している。しかし、まだその水準は下落の半返し状況で、それは米国ガソリン価格も同じである。決して米国の飛行機が飛ばないため車のドライブが増えているというデータではない。だから原油価格も上がるとは言いにくい。石油・天然ガス掘削リグ数は大幅に減少しており、以前は秋口から米国の原油生産は急減するだろうと述べていたが、シェールオイル企業の中には価格が回復してきたので、生産を増やすと述べているものが出てきた。OPEC+の産油国も、できれば歳入を増やすために増産したいところであろう。価格が回復してくれば供給量が増えるとう構図になっているので、需要の回復とどちらが早いかである。いずれにせよ、供給不足は考えられない。

コロナの行く末も含めて、先行き不透明としか言いようがない。

変わる世の中

- 2020-05-27 (Wed)

- 近藤雅世

- マーケット全般

ようやく非常事態宣言が解除され、ホッとしているが、もう元には戻れないという漠然とした感覚もある。早くテニススクールが開校して欲しいという欲求と、図書館の開館を待ち望む自分と共に、毎日自転車で様々な公園まで足を延ばし、緑の木陰の下で携帯電話で囲碁を何局も打ち、コンビニで買ったお茶を飲む生活も懐かしく思えてならない。

何かが変わったような予感がする。息子たちは今日も自宅でテレビ会議を行っており、夕方になると友人どもとインターネット麻雀で嬌声を上げて騒いでいる。ネット居酒屋や宅配夕食も案外良いかもしれない。

欧州では、人の交流がイタリアやスペインとの国境が封鎖されて二つの困った事象が起きているという。一つは日本同様観光収入の激減である。旅行・観光業はEUのGDPの9.5%を占めるという。2019年には、EU経済のGDP成長率+1.4%に対し、旅行・観光業のGDP成長率は+2.3%であり、新規雇用(5年平均)の4人に1人を生み出す成長産業でもある。6月からの本格的な夏の観光シーズンを迎えるにあたり、旅行・観光業の正常化への道筋を早くつけたいようだ。人の移動制限によって混乱しているのは旅行関連だけではない。短期移住労働者、特に季節労働者に大きく依存する農業部門も、収穫時期を迎えた農作物の収穫に十分な労働者を確保できないなどの問題に直面しているという。こうした産業はインターネットでは代替できない。

さて、商品の目を転じると、コロナの一段落で、恐らくいずれ原油需要は元に戻るだろうと思われる。自動車での交通の抑制は米国市場ではすでにガソリン需要が底を打って回復過程にある。航空機燃料需要が回復するには、まだしばらく時間がかかると思わる。そもそも、海外への渡航需要自体が過去程ではなくなるかもしれない。これらはバーチャルでも十分代替できる歓楽ではなかろうか。

飛行機にさんざん乗り過ぎて、もう乗りたくないという人もかなりいるのではなかろうか。そうなるとエネルギー需要そのものがかってほどの勢いは無くなるのかもしれない。

要するに、今回の出来事を境に、時代は、バーチャルで取って替わられるものかどうかを一つの基準として世の中が変わるかもしれない。

そうした意味では、金は永遠に不滅かもしれない。

何かが変わったような予感がする。息子たちは今日も自宅でテレビ会議を行っており、夕方になると友人どもとインターネット麻雀で嬌声を上げて騒いでいる。ネット居酒屋や宅配夕食も案外良いかもしれない。

欧州では、人の交流がイタリアやスペインとの国境が封鎖されて二つの困った事象が起きているという。一つは日本同様観光収入の激減である。旅行・観光業はEUのGDPの9.5%を占めるという。2019年には、EU経済のGDP成長率+1.4%に対し、旅行・観光業のGDP成長率は+2.3%であり、新規雇用(5年平均)の4人に1人を生み出す成長産業でもある。6月からの本格的な夏の観光シーズンを迎えるにあたり、旅行・観光業の正常化への道筋を早くつけたいようだ。人の移動制限によって混乱しているのは旅行関連だけではない。短期移住労働者、特に季節労働者に大きく依存する農業部門も、収穫時期を迎えた農作物の収穫に十分な労働者を確保できないなどの問題に直面しているという。こうした産業はインターネットでは代替できない。

さて、商品の目を転じると、コロナの一段落で、恐らくいずれ原油需要は元に戻るだろうと思われる。自動車での交通の抑制は米国市場ではすでにガソリン需要が底を打って回復過程にある。航空機燃料需要が回復するには、まだしばらく時間がかかると思わる。そもそも、海外への渡航需要自体が過去程ではなくなるかもしれない。これらはバーチャルでも十分代替できる歓楽ではなかろうか。

飛行機にさんざん乗り過ぎて、もう乗りたくないという人もかなりいるのではなかろうか。そうなるとエネルギー需要そのものがかってほどの勢いは無くなるのかもしれない。

要するに、今回の出来事を境に、時代は、バーチャルで取って替わられるものかどうかを一つの基準として世の中が変わるかもしれない。

そうした意味では、金は永遠に不滅かもしれない。

Home > マーケット全般

- 1. 免責事項

- 掲載される情報は株式会社コモディティーインテリジェンス(以下「COMMi」という)が信頼できると判断した情報源をもとにCOMMiが作成・表示したものですが、その内容及び情報の正確性、完全性、適時性について、COMMiは保証を行なっておらず、また、いかなる責任を持つものでもありません。

- 本資料に記載された内容は、資料作成時点において作成されたものであり、予告なく変更する場合があります。

- 本文およびデータ等の著作権を含む知的所有権はCOMMiに帰属し、事前にCOMMiへの書面による承諾を得ることなく本資料およびその複製物に修正・加工することは堅く禁じられています。また、本資料およびその複製物を送信、複製および配布・譲渡することは堅く禁じられています。

- COMMiが提供する投資情報は、あくまで情報提供を目的としたものであり、投資その他の行動を勧誘するものではありません。

- 本資料に掲載される株式、債券、為替および商品等金融商品は、企業の活動内容、経済政策や世界情勢などの影響により、その価値を増大または減少することもあり、価値を失う場合があります。

- 本資料は、投資された資金がその価値を維持または増大を保証するものではなく、本資料に基づいて投資を行った結果、お客様に何らかの障害が発生した場合でも、COMMiは、理由のいかんを問わず、責任を負いません。

- COMMiおよび関連会社とその取締役、役員、従業員は、本資料に掲載されている金融商品について保有している場合があります。

- 投資対象および銘柄の選択、売買価格などの投資にかかる最終決定は、お客様ご自身の判断でなさるようにお願いします。 以上の点をご了承の上、ご利用ください。

- 2. 商品先物取引の重要事項

- 商品先物取引の重要事項はこちら >>

- 3. ディスクローズについて

- 当社のディスクローズ資料は当社本支店および日本商品先物取引協会(本部・支部またはホームページ)で閲覧できます。

日本商品先物取引協会ホームページ >> [情報開示]

サンワード貿易ホームページ ディスクローズ情報>> - サンワード貿易お客様相談室

- <北海道>電話:0120-57-5311 / <関東>電話:0120-76-5311 / <関西>電話:0120-57-5311