過去の記事 - 2020 / 07 -

金価格は一時的な天井かもしれない

- 2020-07-26 (Sun)

- 近藤雅世

- マーケット全般

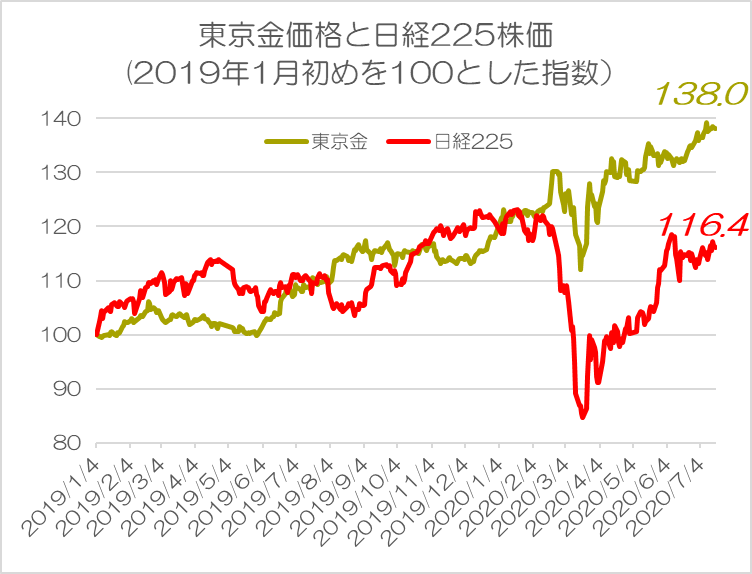

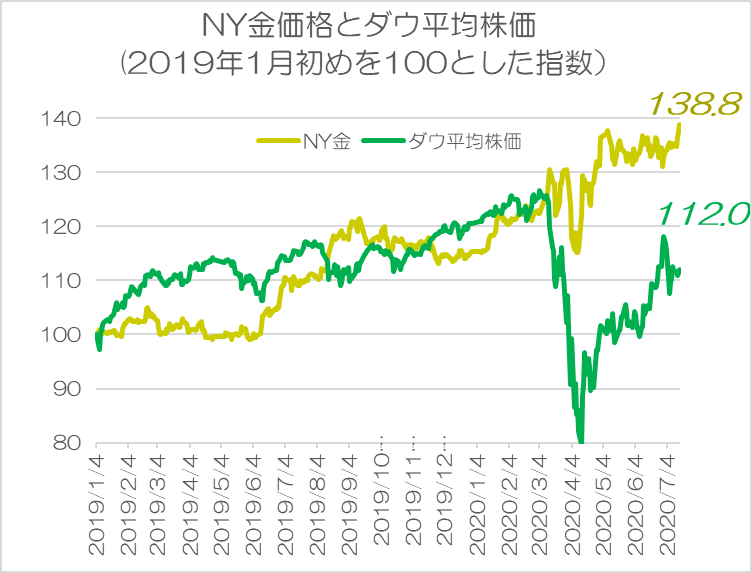

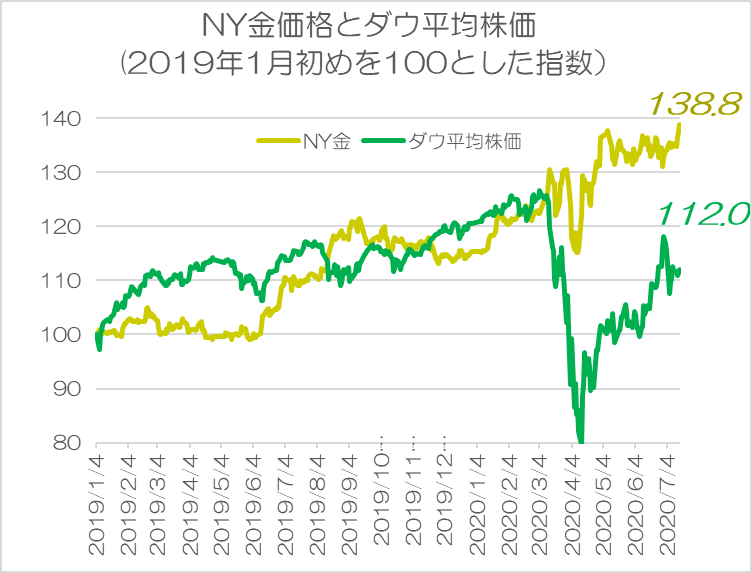

金について書く機会が増えているが、その都度いろいろ調べていくと、どうも現在の金価格は上がり過ぎだと思えてしかたがない。昨年初めから7月17日までに、東京金は+38%、NY金は+41%上昇している。その間に日経平均株価は+16%、ダウ平均株価は、+12%の上昇である。昨年初めを100とした指数グラフを見ると、株価の値下がりに対して金価格が上昇していることが見て取れる。

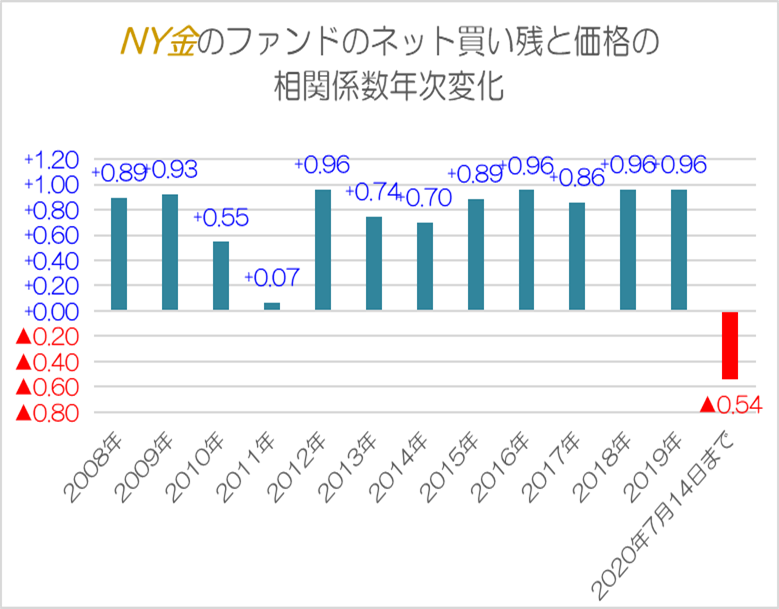

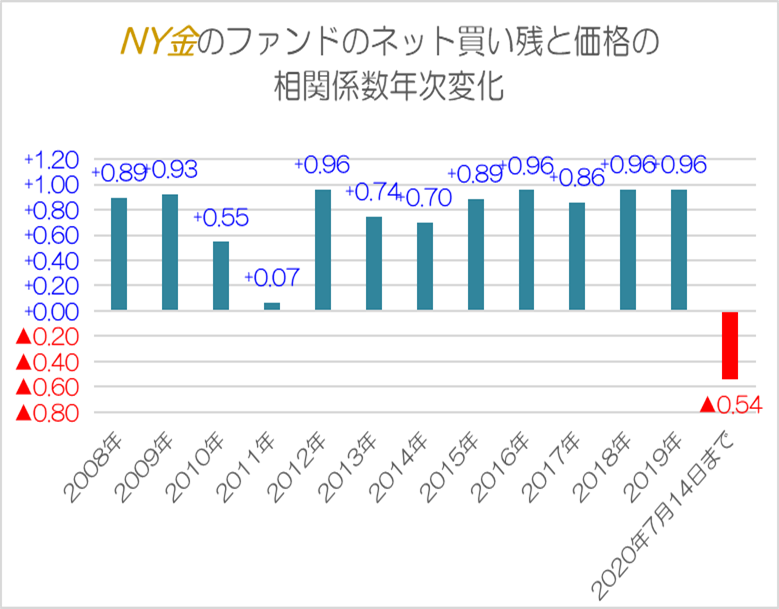

この値上がりの間に金を買った人々は、主に金融投資家だったと思われる。つまり株価の下落に対して、金を買った人が多い。それは今年6月までの金ETFの買い残が増加していることでわかる。主に米国と欧州の金融投資家が証券会社を通じて金を買った。しかし、いわゆる常時金を売買しているファンドは出動していない。むしろ金価格とファンドの建玉は逆相関している。ファンドのネット買い残と金価格は、2019年は0.96という高い正の相関関係にあった。つまりファンドが買うと金価格が上がり、ファンドが売れば金価格が下がると言う構図となっていた。それが今年の相関係数は▲0.54と負の相関になっている。

つまりファンドが売っても金価格は上がると言う状況となっている。

一方で、第一四半期以降の世界の金の需要を見ると、宝飾品や金地金・コインの需要は減少している。ことに世界最大の金消費国である中国とインドの金の需要が大幅に落ち込んでいる。金市場の常連客である彼らは、高い価格の金には手出しをしない。

それにもかかわらず金を買う人が多く、価格が上昇しているということは、金の需要はそれ程底堅いものではないと言うことである。もし景気が回復したり、他に良い投資先が見つかれば一見(いちげん)の客は他の店に流れてしまう。過去の金の需要と価格の関係を調べると、宝飾品等の金の需要が減少すると、価格は下がることになっていた。第2四半期の金需要はこれからWorld Gold Councilにより公表されるが、第1四半期同様金需要は落ち込んでいるものと思われ、よりどころを失った金は下落すると思われる。

金はもともとリスクヘッジのための安全資産であった。リスクが生じた場合の保険である金投資は、今回は新型コロナという未知の危険に人類が遭遇して思いもよらない経済不況を現出させた。まさか街のネオンが消えるような状況を一体だれが今年初めに想像できたであろうか。

日頃から金を保険つなぎとして買い貯めていた人は、これから売り抜けるだろう。他の資産の減価を金の利益で補うためである。ノミナル(名目的)な利益では損失を補うことはできないので、どこかで高値と判断すれば、金のETFを買っていた人は売り抜けるものと思われる。

そこに新たな投資家が入るかどうかは、今後の新型コロナの見通し次第である。つまり、第二派が深刻な影響を世界経済に及ぼし、再びロックダウンになるようなことがあれば、新手の金への投資資金が集まるだろう。しかし、そうでなければ、そっとプロフィットテイクをする人々を見て、金を保険として買っていた人々は我先に争って売るだろう。

今はそうした微妙な段階にあるのではないかと推察している。

保険としての金投資は、価格が上がる前から行っているべきであり、事件が起きてから保険に加入することはできない。

この値上がりの間に金を買った人々は、主に金融投資家だったと思われる。つまり株価の下落に対して、金を買った人が多い。それは今年6月までの金ETFの買い残が増加していることでわかる。主に米国と欧州の金融投資家が証券会社を通じて金を買った。しかし、いわゆる常時金を売買しているファンドは出動していない。むしろ金価格とファンドの建玉は逆相関している。ファンドのネット買い残と金価格は、2019年は0.96という高い正の相関関係にあった。つまりファンドが買うと金価格が上がり、ファンドが売れば金価格が下がると言う構図となっていた。それが今年の相関係数は▲0.54と負の相関になっている。

つまりファンドが売っても金価格は上がると言う状況となっている。

一方で、第一四半期以降の世界の金の需要を見ると、宝飾品や金地金・コインの需要は減少している。ことに世界最大の金消費国である中国とインドの金の需要が大幅に落ち込んでいる。金市場の常連客である彼らは、高い価格の金には手出しをしない。

それにもかかわらず金を買う人が多く、価格が上昇しているということは、金の需要はそれ程底堅いものではないと言うことである。もし景気が回復したり、他に良い投資先が見つかれば一見(いちげん)の客は他の店に流れてしまう。過去の金の需要と価格の関係を調べると、宝飾品等の金の需要が減少すると、価格は下がることになっていた。第2四半期の金需要はこれからWorld Gold Councilにより公表されるが、第1四半期同様金需要は落ち込んでいるものと思われ、よりどころを失った金は下落すると思われる。

金はもともとリスクヘッジのための安全資産であった。リスクが生じた場合の保険である金投資は、今回は新型コロナという未知の危険に人類が遭遇して思いもよらない経済不況を現出させた。まさか街のネオンが消えるような状況を一体だれが今年初めに想像できたであろうか。

日頃から金を保険つなぎとして買い貯めていた人は、これから売り抜けるだろう。他の資産の減価を金の利益で補うためである。ノミナル(名目的)な利益では損失を補うことはできないので、どこかで高値と判断すれば、金のETFを買っていた人は売り抜けるものと思われる。

そこに新たな投資家が入るかどうかは、今後の新型コロナの見通し次第である。つまり、第二派が深刻な影響を世界経済に及ぼし、再びロックダウンになるようなことがあれば、新手の金への投資資金が集まるだろう。しかし、そうでなければ、そっとプロフィットテイクをする人々を見て、金を保険として買っていた人々は我先に争って売るだろう。

今はそうした微妙な段階にあるのではないかと推察している。

保険としての金投資は、価格が上がる前から行っているべきであり、事件が起きてから保険に加入することはできない。

プラチナは魅力的か?

- 2020-07-08 (Wed)

- 近藤雅世

- マーケット全般

最近の金の価格は動意が薄いと感じるのは私だけだろうか?小刻みに上昇して7月1日1800ドルを達成したが、その上昇の根拠を問われると良くわからない。中国の金現物需要は低迷し、金を買う人より、売る人の方が多いようだ。インドも同様で、インド国内の金価格が高くなっているため、いつも金を購入している人々は様子見となっている。政府保有金も、2018年〜19年の勢いはなく、この半年で外貨準備のために金を購入した中央銀行は5行しかなく、5月はトルコとウズベキスタンの2行のみであった。金価格は高過ぎるので買いは手控えようとする人々の意識が透けて見える。いずれ第2、第3四半期の金の需要量がWorld Gold Councilから公表されるだろうが、世界の需要は大幅に減っていることが明らかになるだろう。需要が減れば価格は下がる。

それにひきかえ、プラチナは、第1四半期の世界の需要が過去40年間で最大になったとWorld Platinum Investment Councilは述べている。中国の上海黄金交易所からの引き出し量もプラチナは昨年の5.3トンから14.5トンに約3倍に増加している。中国の貴金属商が、将来製作する宝飾品のために、安値の間にプラチナ地金を仕入れる動きだと言われている。筆者は2018年に南アのプラチナ鉱山が半年間ストライキを行ったのにプラチナ価格が下落し、市場では在庫が多いというのが下落の理由になっていた。以前世界のプラチナ地金の13%の現物取引を扱っていた筆者としては、在庫が多いということは信じることができなかった。なぜなら、生産者の在庫量も、ユーザーの在庫量もどこにもデータは出ていなかったためだ。ことに自動車メーカーがどれだけ原材料を確保しているかなどという数字は秘中の秘であり、ごく一部の限られた人のみが知っていることであり、外部からは分かりようが無い情報である。それを、後輩を含めてプラチナディーラーがまことしやかに世界に在庫があると述べていた。この時から筆者はプラチナについて述べることを止めた。今回のプラチナのコメントは何年振りかである。今言えることは、プラチナ価格はまだ下がるかもしれないが、下値はそれほど大きくなく、上がる可能性はそれ以上に大きいということであり、決してプラチナ価格が上がるとは言っていない。ちなみにドイツのデグッサ社と英国のジョンソンマッセイ社は、パラジウムに換えてプラチナをガソリン車向けに利用する技術を確立したという。

それにひきかえ、プラチナは、第1四半期の世界の需要が過去40年間で最大になったとWorld Platinum Investment Councilは述べている。中国の上海黄金交易所からの引き出し量もプラチナは昨年の5.3トンから14.5トンに約3倍に増加している。中国の貴金属商が、将来製作する宝飾品のために、安値の間にプラチナ地金を仕入れる動きだと言われている。筆者は2018年に南アのプラチナ鉱山が半年間ストライキを行ったのにプラチナ価格が下落し、市場では在庫が多いというのが下落の理由になっていた。以前世界のプラチナ地金の13%の現物取引を扱っていた筆者としては、在庫が多いということは信じることができなかった。なぜなら、生産者の在庫量も、ユーザーの在庫量もどこにもデータは出ていなかったためだ。ことに自動車メーカーがどれだけ原材料を確保しているかなどという数字は秘中の秘であり、ごく一部の限られた人のみが知っていることであり、外部からは分かりようが無い情報である。それを、後輩を含めてプラチナディーラーがまことしやかに世界に在庫があると述べていた。この時から筆者はプラチナについて述べることを止めた。今回のプラチナのコメントは何年振りかである。今言えることは、プラチナ価格はまだ下がるかもしれないが、下値はそれほど大きくなく、上がる可能性はそれ以上に大きいということであり、決してプラチナ価格が上がるとは言っていない。ちなみにドイツのデグッサ社と英国のジョンソンマッセイ社は、パラジウムに換えてプラチナをガソリン車向けに利用する技術を確立したという。

- 1. 免責事項

- 掲載される情報は株式会社コモディティーインテリジェンス(以下「COMMi」という)が信頼できると判断した情報源をもとにCOMMiが作成・表示したものですが、その内容及び情報の正確性、完全性、適時性について、COMMiは保証を行なっておらず、また、いかなる責任を持つものでもありません。

- 本資料に記載された内容は、資料作成時点において作成されたものであり、予告なく変更する場合があります。

- 本文およびデータ等の著作権を含む知的所有権はCOMMiに帰属し、事前にCOMMiへの書面による承諾を得ることなく本資料およびその複製物に修正・加工することは堅く禁じられています。また、本資料およびその複製物を送信、複製および配布・譲渡することは堅く禁じられています。

- COMMiが提供する投資情報は、あくまで情報提供を目的としたものであり、投資その他の行動を勧誘するものではありません。

- 本資料に掲載される株式、債券、為替および商品等金融商品は、企業の活動内容、経済政策や世界情勢などの影響により、その価値を増大または減少することもあり、価値を失う場合があります。

- 本資料は、投資された資金がその価値を維持または増大を保証するものではなく、本資料に基づいて投資を行った結果、お客様に何らかの障害が発生した場合でも、COMMiは、理由のいかんを問わず、責任を負いません。

- COMMiおよび関連会社とその取締役、役員、従業員は、本資料に掲載されている金融商品について保有している場合があります。

- 投資対象および銘柄の選択、売買価格などの投資にかかる最終決定は、お客様ご自身の判断でなさるようにお願いします。 以上の点をご了承の上、ご利用ください。

- 2. 商品先物取引の重要事項

- 商品先物取引の重要事項はこちら >>

- 3. ディスクローズについて

- 当社のディスクローズ資料は当社本支店および日本商品先物取引協会(本部・支部またはホームページ)で閲覧できます。

日本商品先物取引協会ホームページ >> [情報開示]

サンワード貿易ホームページ ディスクローズ情報>> - サンワード貿易お客様相談室

- <北海道>電話:0120-57-5311 / <関東>電話:0120-76-5311 / <関西>電話:0120-57-5311